تاریخ انتشار : ۱۴۰۰/۰۷/۱۳ ساعت ۱۳:۰۵

کد مطلب : ۲۹۷۹۱۶

چه گروههایی بیشتر تحت تاثیر عدم ثبات شغلی هستند؟

گروه اقتصادی: ارائه تسهیلات به کسانی که ثبات شغلی ندارند و دورههای بیکاری پیاپی را تجربه میکنند، ضمن بیشینهکردن احتمال بازپرداخت، به هموارسازی درآمد این گروهها کمک قابل توجهی میکند. گرچه نرخ بیکاری کسانی که تحصیلات دانشگاهی ندارند پایینتر است اما بیش از سایرین تحت تأثیر عدم ثبات شغلی قرار دارند.

به گزارش ایلنا، با وجود این که ایران، نسبت به کشورهای منطقه، یکی از بالاترین نرخهای اشتغال رسمی را دارد، درصد پایینی موفق به برخورداری از مزایای بیکاری میشوند. یکی از مطالعات انجام شده در معاونت رفاه در حوزۀ بیمۀ بیکاری در سال ۱۳۹۸ نشان میدهد که از حدود ۳ میلیون نفر بیکار، که از میان آنها ۱.۷۴ میلیون قبلاً شاغل بودند، تنها ۲۶۰ هزار نفر مقرری بیکاری دریافت میکردند. طبق این آمار، نسبت مقرریبگیران بیمۀ بیکاری در ایران به کل بیکاران کمتر از ۱۰ درصد و نسبت به بیکاران قبلاً شاغل کمتر از ۱۵ درصد بوده است. البته نرخ بیکاران دریافت کنندة بیمه طبق طرح آمارگیری نیروی کار سال ۱۳۹۸ بسیار کمتر است و حدود ۲ درصد در کل، و ۶ درصد برای کسانی که در پنج سال گذشته تجربة کار داشتهاند، برآورد شده است.

جهت افزایش پوشش حمایت اجتماعی از بیکاران، در کنار طرحهای بیمة بیکاری، میتوان برنامة اعطای تسهیلات با بازپرداخت مبتنی بر درآمد را برای بیکاران به اجرا درآورد. مطابق با این سیاست، افراد میتوانند در دورة بیکاری به صورت ماهانه تسهیلاتی دریافت کرده و پس از اشتغال و کسب درآمد کافی اقدام به بازپرداخت کنند. این نوع تسهیلات مشروط، میتواند بدون تضعیف مشوقهای کاریابی، هموارسازی درآمد و مصرف را برای دورههای بعضا کوتاه اما متناوب بیکاری تضمین کند.

برای حمایت از بیکاران و در عین حال بیشینه کردن احتمال بازپرداخت بهتر است این تسهیلات به گروههایی از بیکاران پرداخت شود که بیش از سایرین باعدم ثبات شغلی مواجه هستند و دورههای به نسبت کوتاه (یکساله یا کمتر) بیکاری را تجربه میکنند.

نتایج بررسیها، بر اساس طرح آمارگیری نیروی کار نشان میدهد که ارائة این تسهیلات به کسانی که مدرک دانشگاهی ندارند، به طور خاص سرپرستان خانوار و افراد زیر ۳۵ سال، در کنار برخی دیگر از گروههای جمعیتی بیکاری که تحصیلات دانشگاهی دارند، ضمن بیشینه کردن احتمال بازپرداخت، به هموارسازی درآمد این گروهها کمک قابلتوجهی میکند.

جدول

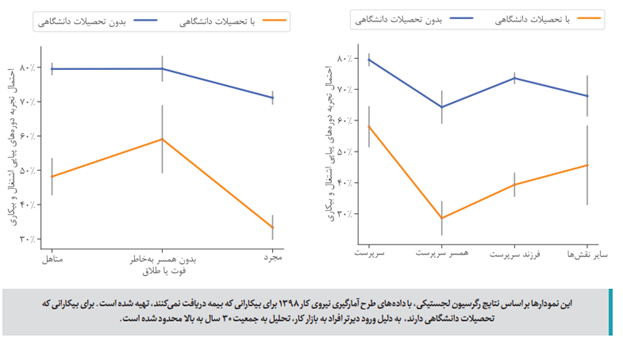

گرچه نرخ بیکاری کسانی که تحصیلات دانشگاهی دارند از سایرین بالاتر است، به نظر میرسد این افراد، در صورت اشتغال، ثبات شغلی بیشتری دارند. نتایج مدلسازی انجام شده نشان میدهد که کسانی که تحصیلات دانشگاهی ندارند و سرپرستان خانوار دارای تحصیلات دانشگاهی، با احتمال ۵۰٪ یا بیشتر دورههای متناوب اشتغال و بیکاری را تجربه میکنند.

* اعداد گزارششده در این جدول احتمالات پیشبینی شده (Predicted Probabilities) هستند که از طریق رگرسیون لجستیکی محاسبه شدهاند. این محاسبات بر اساس دادههای طرح آمارگیری نیروی کار ۱۳۹۸ انجام شده است. تجربه اشتغال در پنج سال گذشته و بیکاری فعلی به عنوان شاخصی برایعدم ثبات شغلی (تجربه دورههای اشتغال و بیکاری متناوب) استفاده شده است. در این محاسبات فرض بر این است که کسانی که تحصیلات دانشگاهی دارند و فعال اقتصادی هستند تا ۲۵ سالگی وارد بازارکار میشوند.

تسهیلات با بازپرداخت مبتنی بر درآمد (Income Contingent Loans)

اعطای «تسهیلات با بازپرداخت مبتنی بر درآمد» در سطح کلان، برای اولین بار در سال ۱۹۸۹ و در استرالیا اجرا شد. در این برنامه تنها زمانی بازپرداخت صورت میگیرد که دریافتکنندگان تسهیلات به سطح مشخصی از درآمد برسند، همچنین نرخ سود تسهیلات و دوره بازپرداخت، بسته به میزان درآمد تعیین میشود. میزان درآمد از طریق نظام مالیات بر درآمد سنجیده میشود و گاهی بازپرداخت اقساط نیز در همان ساختار مالیاتی صورت میپذیرد. تسهیلات مبتنی بر درآمد، جذابیت خود برای سیاستگذاران را به خصوص در کشورهای با درآمد بالا به سرعت نشان داد و ارزیابیها حاکی از آن است که تسهیلات مبتنی بر درآمد، برای تأمین مالی آموزش عالی به لحاظ ایجاد برابری و کارایی، اثربخش بوده است. همین نتایج باعث شد که تا سال ۲۰۱۴، هشت کشور دیگر نوع مشابهی از این تسهیلات را به اجرا درآورند.

حوزة تأثیر این تسهیلات گسترده است و قابلیت آن را دارد که در کشورهای محل اجرا، چشمانداز اجتماعی، اقتصادی و اجرایی سیاستهای رفاهی را تغییر دهد. بدون تردید در شرایط فعلی که دورههای رونق و افول اقتصادی، کوتاهتر و متناوبتر شده است و در نتیجه آن با دورههایی از افزایش اشتغال موقت و در پی آن افزایش بیکاری مواجهیم، هموارسازی مصرف (smooth consumption) برای بسیاری ناممکن شده و اینجاست که تسهیلات مبتنی بر درآمد، میتواند در حل مشکلات معیشتی یاریرسان باشد.

تقریباً در هیچ کشوری، بازار به خودی خود قادر به تأمین بیمۀ بیکاری نبوده و بسیاری از دولتها نقش پر کردن شکافها را بر عهده دارند. اما برنامههای دولتیِ بیمة بیکاری عمدتاً به دلایلی چون محدودیت پوششدهی، تعداد قابل توجه شاغلین موقت و تأثیرات نامطلوب آن بر تلاش افراد برای جستوجوی شغل، به خودیخود بهینگی لازم را ندارند. اعطای تسهیلات مبتنی بر درآمد میتواند بدون داشتن تأثیرات نامطلوب بیمة بیکاری بر تلاش افراد برای جستوجوی شغل، هموارسازی مصرف در طول زمان را برای افراد میسر کند. . این برنامهها، در عین این که نسبت به بیمههای بیکاری معمول، مشوقهای بهتری ارائه میدهند، به لحاظ تسهیم ریسک نیز بهتر از وامهای سنتی عمل میکنند. از جمله طرحهای معدودی که در قالب یک صندوق، چنین تسهیلاتی ارائه میدهد، «صندوق مرکزی آیندهنگری» (Central Provident Fund) سنگاپور است که بر اساس اعطای تسهیلات مبتنی بر درآمد، برای دورههایی مانند بیکاری، بازنشستگی، تهیة مسکن و بیماری بنا شده است.

بیکاران جوان که در آغاز فعالیت حرفهای خود در معرض بیکاریهای پیاپی با قراردادهای موقت قرار دارند، به طور خاص به هموارسازی درآمد و مصرف نیاز دارند و این همان جایی است که نقش تسهیلات مبتنی بر درآمد برجسته میشود. در عین حال اگر افراد با دورههای بیکاری طولانی یا پیاپی مواجه شوند، نمیتوانند صرفاً بر دریافت تسهیلات مبتنی بر درآمد اتکا داشته باشند و تسهیلات دورۀ بیکاری میتواند دشواریهایی را به بار آورده و کارایی خود را از دست بدهد. در واقع، برنامة حمایت از بیکاران، طبق پیشنهاد محققان، باید تسهیلات مبتنی بر درآمد را با یک طرح محدود بیمة بیکاری برای موارد خاص ترکیب کند تا هموارسازی درآمد و مصرف برای کلیة بیکاران تضمین شود.

با استفاده از نتایج شبیهسازی میتوان با در نظر گرفتن طول عمر و سالهای فعالیت، به ترکیب بهینهای از طرح بیمۀ بیکاری و اعطای تسهیلات مبتنی بر درآمد به افراد بیکار رسید. سیاستگذار در این زمینه باید چگونگی بیشینه کردن احتمال بازپرداخت بدهیها و رفع نگرانیهای مربوط به کژگزینی (adverse selection) را در نظر داشته باشد.

میدانیم که حتی زمانی که برنامههای اصلاحی مورد نیاز در زمینههای اقتصادی روشن و واضح هستند، باز هم ایجاد تغییر در سیاستهای اجرایی بعضاً بسیار دشوار است. منافع شخصی و سازمانی و پرداخت مزایای سخاوتمندانه به گروههای خاص میتواند به عنوان موانعی در برابر اصلاحات اجرایی برای حمایت از بیکاران عمل کند. بهکارگیری گستردهتر طرحهای تسهیلات مبتنی بر درآمد نیازمند چارچوببندی دقیق مزایای این طرحها برای عموم مردم، سیاستمداران و سیاستگذاران است. برای دستیابی به رفاه به ویژه در کشورهایی که با مشکلات مالی متعدد مواجه هستند، بایستی این چالشها را مورد توجه قرار داد.

توانایی بازپرداخت، چگونه لحاظ میشود؟

تمامی طرحهای تسهیلات مبتنی بر درآمد، توانایی وامگیرنده در بازپرداخت را در نظر میگیرند؛ به طور مثال در آمریکا تا زمانی که درآمد فرد به بالاتر از ۲۰ هزار دلار نرسیده و در استرالیا تا زمانی که به بالای ۳۰ هزار دلار نرسیده است، اقساط وام دریافت نمیشود. نکتة دیگری نیز که در زمینة توانایی بازپرداخت باید به آن توجه کرد، مسئلة درآمد همسران است. در صورتی که درآمد همسر به عنوان منبعی برای بازپرداخت وام در نظر گرفته شود، این نگرانی وجود دارد که افراد از ازدواج با فردی که در حال بازپرداخت این نوع تسهیلات است، خودداری کنند. در مقابل، اگر در بررسی توانایی بازپرداخت، درآمد همسر لحاظ نشود، احتمال بازپرداخت وام پایین آمده و هزینههای تحمیلشده به سیستم اعطای وام افزایش مییابد.

میزان اقساط چگونه تعیین میشود؟

سه رویکرد اصلی در مورد نحوة تعیین میزان اقساط وجود دارد: درصد متغیر، درصد ثابت و سقف پرداخت. در رویکرد نخست، درصدی که فرد از درآمدش پرداخت میکند، به مبلغ وام او بستگی دارد. در رویکرد دوم، تمامی وامگیرندگان فارغ از مبلغ وامشان، ماهانه درصد یکسانی از درآمدشان را پرداخت میکنند و با بالاتر رفتن مبلغ وام، طول مدت بازپرداخت نیز افزایش مییابد. در رویکرد سوم، بازپرداختها نباید از درصد معینی از درآمد فراتر روند. در این رویکرد، فرد وامگیرنده مبلغی استانداردی را (برای مثال مبلغ استانداردی که برای بازپرداخت یک وام در طی ۱۰ سال نیاز است) پرداخت میکند، اما اگر مبلغ استاندارد از سقف پرداخت (برای مثال ۱۰ درصد درآمد) فراتر رود، وامگیرنده تنها مبلغ سقف پرداخت را پرداخت میکند. بهطور کلی زمانی که مبلغ وام بالاتر میرود، مبلغ یا مدتزمان بازپرداخت نیز باید افزایش پیدا کند، در غیر این صورت افراد دلیلی برای محدود کردن میزان اخذ وام نخواهند داشت.

بهره وامها چگونه مدیریت میشود؟

در وامهای سنتی، بهرة پرداخت نشده به طور معمول به اصل مبلغ وام اخذ شده اضافه میشود، به طوری که در دورة بعدی میزان بهره بر اساس اصل مانده بدهی جدید که بیشتر است، محاسبه میشود و متعاقبا میزان بازپرداخت نیز افزایش مییابد. در برخی از طرحهای وام مبتنی بر درآمد که در آنها ماندة بدهیها پایش میشوند، بسیاری از افراد در برخی دورهها قادر به پرداخت بهره نیستند. در این شرایط اضافه شدن مبلغ بهره به مبلغ وام، فشار زیادی را بر وامگیرندگان و حتی سیاستگذاران وارد میکند. از طرفی، چشمپوشی از بهره نیز برای سیستم اعطای وام هزینهزاست و مبالغی را که قرار بود وامگیرندگان پس از جبران شدن درآمدشان بازپرداخت کنند، کاهش میدهد. برای حل این مشکل، در برخی از انواع وامهای مبتنی بر درآمد چیزی به نام بهره بهخودیخود وجود ندارد: درصدی از درآمد وامگیرنده در ظرف چند سال معین به وامدهنده تعلق میگیرد، فارغ از اینکه این مبالغ در نهایت کل سرمایة اولیه وامدهنده را جبران کند یا نه. در چنین طرحهایی افراد پردرآمد در نهایت نرخ بهرة بالایی را پرداخت میکنند، بنابراین ممکن است وامگیرندگانی که انتظار دارند درآمد زیادی به دست آورند، از مشارکت در این ساختار منصرف شوند. یک رویکرد ترکیبی زمانی است که وامگیرندگان بر اساس درآمد خود بازپرداخت کنند، اما بازپرداخت وام زمانی تمام شود که در مجموع، برای مثال، ۵۰ درصد بیش از مبلغ اولیه وام بازپرداخت شده باشد.

آیا نظام تسهیلات مبتنی بر درآمد قرار است به لحاظ مالی خودکفا باشد یا منابع مالی آن از طریق یارانههای خارج از نظام تأمین میشود؟

در اغلب طرحهای اولیة تسهیلات مبتنی بر درآمد تلاش شده بود که این نظامها به لحاظ مالی کاملا خودکفا باشند. به این معنا که درآمدهای حاصل از بازپرداختهای وامگیرندگان پردرآمد، کمکهای مالی به وامگیرندگان کمدرآمد را جبران میکرد. با این حال، هیچ لزومی ندارد که بدهیهای افراد کمدرآمد با تحمیل هزینههای بیشتر به سایر وامگیرندگان جبران شود. در عوض این نظامها میتوانند از منابع مالی بیرون از خود یا از یارانههای دولتی استفاده کنند. برای مثال، در بریتانیا و استرالیا بازپرداختهای مبتنی بر درآمد به عنوان راهی برای بازیابی بخشی از منابع مالی دانشگاههایی تلقی میشوند که پیشتر ۱۰۰ درصد تأمین مالی آنها توسط دولت صورت میگرفت. در ایالات متحده، در سال ۲۰۰۷ یک برنامه بازپرداخت مبتنی بر درآمد طراحی شد که با کاهش برخی یارانههای بانکها برای جبران هزینههای برنامه بازپرداخت جدید همراه بود.

بازپرداختها چه زمانی به اتمام میرسند؟

هرچه مدتزمان بازپرداخت طولانیتر باشد، مبالغ بازپرداخت ماهانه کاهش مییابد ولی کل برنامه همچنان میتواند در نقطه تعادل باقی بماند. اغلب برنامهها پس از اینکه فرد مبلغ اصلی وام به اضافه بهره یا مبلغ ناشی از تورم را پرداخت کرد، به پایان میرسند. در مقابل، در برخی طرحها نیز نقطه پایان مشخصی در نظر گرفته میشود و پس از آن نقطه، مانده بدهیها بخشیده میشود. از آنجا که بازپرداختها مبتنی بر درآمد است، این بخشودگیها به وامگیرندگان کمدرآمد- بسته به مبلغ وامشان- تعلق میگیرد.

درآمدها چگونه ثبت میشوند و بازپرداختها چگونه پردازش میشوند؟

یکی از آموزههای رایج در برنامههای «تسهیلات مبتنی بر درآمد» اجرا شده این است که ثبت درآمدها، به لحاظ فرآیند اداری آن میتواند یکی از اصلیترین دشواریها باشد. در برنامههایی که بازپرداختها بر اساس پروندههای مالیاتی انجام میشوند، درآمد سال قبل افراد در دسترس است نه درآمد کنونی آنها که بازپرداخت وام از خلال آن صورت میگیرد. بنابراین نیاز است رویههای دیگری برای وامگیرندگانی که درآمدشان کاهش یافته، لحاظ شود. کسر از درآمد کنونی افراد میتواند روش مؤثری باشد، اما این روش هم پیچیدگیهای خود را دارد. ثبت درآمد وامگیرندگان متأهل (اگر مبلغ کسر از حقوق به درآمد مشترک زوجها بستگی داشته باشد، مانند آنچه در آمریکا در جریان است)، وامگیرندگان خوداشتغال یا کسانی که چندین منبع درآمد دارند، پیچیدگیهای بیشتری نیز دارد.

آیا این تسهیلات مشمول مالیات میشود؟

برنامههای «تسهیلات مبتنی بر درآمد» به لحاظ مالیاتی پیچیدگیهای بسیار دارند. وامها جزئی از درآمد افراد محسوب نمیشوند، اما بدهیهای بخشیده شده به طور کلی و کمکهای بلاعوض به طور خاص معمولا جزئی از درآمد فرد محسوب شده و مشمول مالیات میشوند.

استفاده از نظام بانکی یا نظام مالیاتی؟

محققان نشان دادهاند که هزینههای اداری تسهیلات مبتنی بر درآمد میتواند بسیار کمتر از هزینه ارائه خدمات مالی سنتی از طریق بانکهای خصوصی باشد وعدم استفاده گستردهتر از «تسهیلات مشروط» در نظام بانکی، با وجود هزینههای تراکنش پایین آن، دلایلی ایدئولوژیک دارد تا اقتصادی. پیشرفتهای اخیر فناوری، فرصتهای منحصر به فردی را برای دولتها پدید آورده است تا بتوانند با استفاده از اطلاعات، ساختار اداری و ابزارهای وصول بدهی موجود در نظامهای مالیاتی، در موقعیتهای مختلف، وامهایی کمهزینه و «مبتنی بر درآمد» به افراد اعطا کنند. در حال حاضر نیز در برخی کشورها، نظام مالیاتی به طور مؤثری نقش یک بانک را ایفا میکند. در واقع، ظهور سامانههای بانکداری آنلاین به لحاظ اقتصادی-اگر نه سیاسی- دولتها را قادر ساخته است که خدمات بانکی را با هزینه و ریسک کم و به قیمتی ارائه دهند که بخش خصوصی قادر به رقابت با آن نیست.

درآمد کدام گروه از بیکاران ایرانی با استفاده از تسهیلات مبتنی بر درآمد در طول زمان هموار میشود؟

آیا در ایران، تسهیلات با بازپرداخت مبتنی بر درآمد به بیکاران، بهتر است فقط به سرپرستان خانوار پرداخت شود یا همة اعضای خانوار؟ آیا باید محدودیت سنی برای افراد مشمول در نظر گرفت؟ به طور مثال آیا این تسهیلات برای بیکارانِ بسیار جوانی که تا به حال وارد بازار کار نشدهاند مناسب است؟ برای بیکارانِ جوانی که در آغاز فعالیت حرفهای خود در معرض بیکاریهای پیاپی با قراردادهای موقت قرار دارند چطور؟ آیا در ارائة این طرح باید سطح تحصیلات در نظر گرفته شود و اگر اینطور است بهتر است به فارغالتحصیلان دانشگاهی پرداخت شود یا دیپلمه و زیردیپلمها؟ هدف از پاسخ به این سوالات انتخاب گروههای جمعیتی فعال برای استفاده از این تسهیلات است، به نحوی که درآمد و مصرف گروه هدف در دورههای بیکاری هموار شده و احتمال بازپرداخت بدهیها نیز بیشینه شود. همانطور که ذکر شد، نظام حمایتی کشور باید با در نظر گرفتن متغیرهایی چون تعداد سالهای فعالیت و بیکاری و فاصلة زمانی از یک ترک شغل تا اشتغال در کار بعدی، به ترکیب بهینهای از طرح بیمۀ بیکاری و اعطای تسهیلات مبتنی بر درآمد به افراد بیکار، در کنار سایر طرحهای حمایتی از بیکاران برسد.

در تلاشی اولیه برای پاسخ به این سوالات از دادههای «طرح آمارگیری نیروی کار سال ۱۳۹۸» استفاده کردیم. مطابق دادههای این طرح که با نمونهگیری خانوار انجام میشود، نرخ بیکاری در این سال ۱۲.۶٪ بوده است و نرخ بیکارانی که بیمة بیکاری دریافت میکنند، تنها ۱.۸٪ از مجموع بیکاران است. در این بخش، ما به توصیف و مدلسازی ویژگیهای بیکارانی میپردازیم که تحت پوشش بیمه قرار ندارند.

کدام گروه از بیکاران بیشتر احتمال دارد دورههای اشتغال و بیکاری متناوب داشته باشند؟

در اینجا، با استفاده از سوالی که از بیکاران میپرسد «آیا در پنج سال گذشته حداقل به مدت دو هفته مستمر کار کردهاند؟» مدلسازی لجستیکی انجام دادیم. فرض بر این است که گروههای جمعیتی که احتمال بیشتری دارد به این سوال پاسخ مثبت دهند، استفادة بهینهتری از طرح تسهیلات مبتنی بر درآمد خواهند کرد. با این فرض که بسیاری از کسانی که تحصیلات دانشگاهی دارند در اواسط دهة ۲۰ وارد بازار کار میشوند، دو مدل لجستیکی اجرا شده است: ۱) برای بیکارانی که تحصیلات دانشگاهی ندارند، و (۲) برای بیکاران ۳۰ سال به بالایی که تحصیلات دانشگاهی دارند.

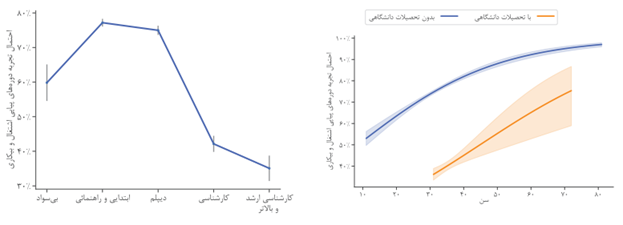

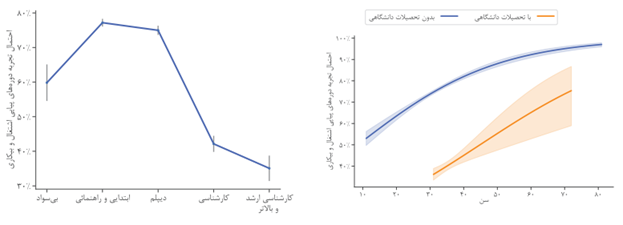

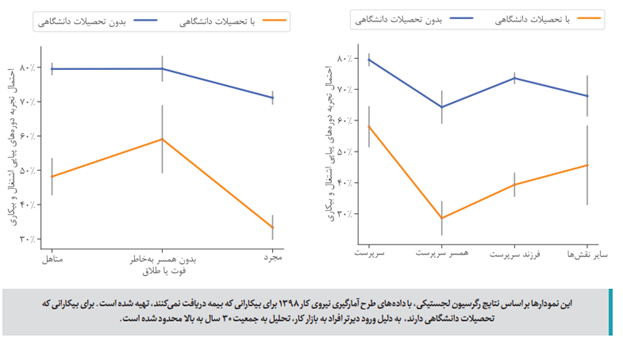

نمودارهای صفحه بعد، که بر اساس مدلسازی لجستیکی ترسیم شدهاند، احتمال پیشبینی شدةعدم ثبات شغلی (دارا بودن تجربه کار قبلی در پنج سال گذشته) را برای بیکاران فاقد بیمه به نمایش میگذارند. تفاوت قابل ملاحظة مشاهده شده بین افرادی که تحصیلات دانشگاهی دارند و ندارند میتواند ناشی از احتمال بیشتر اشتغال موقت و فصلی برای کارگران نیمهماهر و غیرماهر باشد. در مورد جنسیت، با فرض ثابت ماندن سایر ویژگیها، این احتمال برای مردان بدون تحصیلات دانشگاهی حدود ۸۰٪ و برای زنان بسیار کمتر و حدود ۴۰٪ است. در ادامه، مستقل از وضعیت تأهل، احتمال پیشبینی شدة تجربه دورههای پیاپی اشتغال و بیکاری برای کلیة افراد فاقد تحصیلات دانشگاهی بالای ۷۰ درصد است. این درصد برای سرپرستان خانوار و فرزندان آنان نیز بالای ۷۰ درصد میباشد. در نهایت، احتمال داشتن تجربة کار قبلی، با فرض ثابت بودن سایر متغیرها، با افزایش سن افزایش قابل توجهی مییابد. برای کسانی که تحصیلات دانشگاهی ندارند از ۵۸٪ برای ۱۵ سالهها آغاز میشود و به ۷۸٪ و ۸۵٪ برای ۳۵ و ۴۵ سالهها میرسد. در مقابل، برای کسانی که تحصیلات دانشگاهی دارند، از ۳۶٪ برای ۳۰ سالهها آغاز میشود و به ۵۱٪ و ۶۰٪ برای ۴۵ و ۵۵ سالهها میرسد.

مطابق این نتایج، کسانی که مدرک دانشگاهی ندارند، به طور خاص سرپرستان خانوار و افراد زیر ۳۵ سال، در کنار برخی از گروههای جمعیتی بیکاری که تحصیلات دانشگاهی دارند، با احتمال بالایی دورههای پیاپی بیکاری و اشتغال مجدد را تجربه میکنند و به همین جهت تسهیلات مبتنی بر درآمد برای هموارسازی درآمد و مصرف این افراد، کارآمدی بالایی خواهد داشت. در مقابل سیاستگذار بهتر است از سایر طرحهای حمایتی برای زنان جوان و افراد دارای تحصیلات بالای دانشگاهی، به خصوص دارندگان مدرک کارشناسی ارشد و بالاتر استفاده کند که ورود این افراد به بازار کار تسهیل شود.

به گزارش ایلنا، با وجود این که ایران، نسبت به کشورهای منطقه، یکی از بالاترین نرخهای اشتغال رسمی را دارد، درصد پایینی موفق به برخورداری از مزایای بیکاری میشوند. یکی از مطالعات انجام شده در معاونت رفاه در حوزۀ بیمۀ بیکاری در سال ۱۳۹۸ نشان میدهد که از حدود ۳ میلیون نفر بیکار، که از میان آنها ۱.۷۴ میلیون قبلاً شاغل بودند، تنها ۲۶۰ هزار نفر مقرری بیکاری دریافت میکردند. طبق این آمار، نسبت مقرریبگیران بیمۀ بیکاری در ایران به کل بیکاران کمتر از ۱۰ درصد و نسبت به بیکاران قبلاً شاغل کمتر از ۱۵ درصد بوده است. البته نرخ بیکاران دریافت کنندة بیمه طبق طرح آمارگیری نیروی کار سال ۱۳۹۸ بسیار کمتر است و حدود ۲ درصد در کل، و ۶ درصد برای کسانی که در پنج سال گذشته تجربة کار داشتهاند، برآورد شده است.

جهت افزایش پوشش حمایت اجتماعی از بیکاران، در کنار طرحهای بیمة بیکاری، میتوان برنامة اعطای تسهیلات با بازپرداخت مبتنی بر درآمد را برای بیکاران به اجرا درآورد. مطابق با این سیاست، افراد میتوانند در دورة بیکاری به صورت ماهانه تسهیلاتی دریافت کرده و پس از اشتغال و کسب درآمد کافی اقدام به بازپرداخت کنند. این نوع تسهیلات مشروط، میتواند بدون تضعیف مشوقهای کاریابی، هموارسازی درآمد و مصرف را برای دورههای بعضا کوتاه اما متناوب بیکاری تضمین کند.

برای حمایت از بیکاران و در عین حال بیشینه کردن احتمال بازپرداخت بهتر است این تسهیلات به گروههایی از بیکاران پرداخت شود که بیش از سایرین باعدم ثبات شغلی مواجه هستند و دورههای به نسبت کوتاه (یکساله یا کمتر) بیکاری را تجربه میکنند.

نتایج بررسیها، بر اساس طرح آمارگیری نیروی کار نشان میدهد که ارائة این تسهیلات به کسانی که مدرک دانشگاهی ندارند، به طور خاص سرپرستان خانوار و افراد زیر ۳۵ سال، در کنار برخی دیگر از گروههای جمعیتی بیکاری که تحصیلات دانشگاهی دارند، ضمن بیشینه کردن احتمال بازپرداخت، به هموارسازی درآمد این گروهها کمک قابلتوجهی میکند.

جدول

گرچه نرخ بیکاری کسانی که تحصیلات دانشگاهی دارند از سایرین بالاتر است، به نظر میرسد این افراد، در صورت اشتغال، ثبات شغلی بیشتری دارند. نتایج مدلسازی انجام شده نشان میدهد که کسانی که تحصیلات دانشگاهی ندارند و سرپرستان خانوار دارای تحصیلات دانشگاهی، با احتمال ۵۰٪ یا بیشتر دورههای متناوب اشتغال و بیکاری را تجربه میکنند.

* اعداد گزارششده در این جدول احتمالات پیشبینی شده (Predicted Probabilities) هستند که از طریق رگرسیون لجستیکی محاسبه شدهاند. این محاسبات بر اساس دادههای طرح آمارگیری نیروی کار ۱۳۹۸ انجام شده است. تجربه اشتغال در پنج سال گذشته و بیکاری فعلی به عنوان شاخصی برایعدم ثبات شغلی (تجربه دورههای اشتغال و بیکاری متناوب) استفاده شده است. در این محاسبات فرض بر این است که کسانی که تحصیلات دانشگاهی دارند و فعال اقتصادی هستند تا ۲۵ سالگی وارد بازارکار میشوند.

تسهیلات با بازپرداخت مبتنی بر درآمد (Income Contingent Loans)

اعطای «تسهیلات با بازپرداخت مبتنی بر درآمد» در سطح کلان، برای اولین بار در سال ۱۹۸۹ و در استرالیا اجرا شد. در این برنامه تنها زمانی بازپرداخت صورت میگیرد که دریافتکنندگان تسهیلات به سطح مشخصی از درآمد برسند، همچنین نرخ سود تسهیلات و دوره بازپرداخت، بسته به میزان درآمد تعیین میشود. میزان درآمد از طریق نظام مالیات بر درآمد سنجیده میشود و گاهی بازپرداخت اقساط نیز در همان ساختار مالیاتی صورت میپذیرد. تسهیلات مبتنی بر درآمد، جذابیت خود برای سیاستگذاران را به خصوص در کشورهای با درآمد بالا به سرعت نشان داد و ارزیابیها حاکی از آن است که تسهیلات مبتنی بر درآمد، برای تأمین مالی آموزش عالی به لحاظ ایجاد برابری و کارایی، اثربخش بوده است. همین نتایج باعث شد که تا سال ۲۰۱۴، هشت کشور دیگر نوع مشابهی از این تسهیلات را به اجرا درآورند.

حوزة تأثیر این تسهیلات گسترده است و قابلیت آن را دارد که در کشورهای محل اجرا، چشمانداز اجتماعی، اقتصادی و اجرایی سیاستهای رفاهی را تغییر دهد. بدون تردید در شرایط فعلی که دورههای رونق و افول اقتصادی، کوتاهتر و متناوبتر شده است و در نتیجه آن با دورههایی از افزایش اشتغال موقت و در پی آن افزایش بیکاری مواجهیم، هموارسازی مصرف (smooth consumption) برای بسیاری ناممکن شده و اینجاست که تسهیلات مبتنی بر درآمد، میتواند در حل مشکلات معیشتی یاریرسان باشد.

تقریباً در هیچ کشوری، بازار به خودی خود قادر به تأمین بیمۀ بیکاری نبوده و بسیاری از دولتها نقش پر کردن شکافها را بر عهده دارند. اما برنامههای دولتیِ بیمة بیکاری عمدتاً به دلایلی چون محدودیت پوششدهی، تعداد قابل توجه شاغلین موقت و تأثیرات نامطلوب آن بر تلاش افراد برای جستوجوی شغل، به خودیخود بهینگی لازم را ندارند. اعطای تسهیلات مبتنی بر درآمد میتواند بدون داشتن تأثیرات نامطلوب بیمة بیکاری بر تلاش افراد برای جستوجوی شغل، هموارسازی مصرف در طول زمان را برای افراد میسر کند. . این برنامهها، در عین این که نسبت به بیمههای بیکاری معمول، مشوقهای بهتری ارائه میدهند، به لحاظ تسهیم ریسک نیز بهتر از وامهای سنتی عمل میکنند. از جمله طرحهای معدودی که در قالب یک صندوق، چنین تسهیلاتی ارائه میدهد، «صندوق مرکزی آیندهنگری» (Central Provident Fund) سنگاپور است که بر اساس اعطای تسهیلات مبتنی بر درآمد، برای دورههایی مانند بیکاری، بازنشستگی، تهیة مسکن و بیماری بنا شده است.

بیکاران جوان که در آغاز فعالیت حرفهای خود در معرض بیکاریهای پیاپی با قراردادهای موقت قرار دارند، به طور خاص به هموارسازی درآمد و مصرف نیاز دارند و این همان جایی است که نقش تسهیلات مبتنی بر درآمد برجسته میشود. در عین حال اگر افراد با دورههای بیکاری طولانی یا پیاپی مواجه شوند، نمیتوانند صرفاً بر دریافت تسهیلات مبتنی بر درآمد اتکا داشته باشند و تسهیلات دورۀ بیکاری میتواند دشواریهایی را به بار آورده و کارایی خود را از دست بدهد. در واقع، برنامة حمایت از بیکاران، طبق پیشنهاد محققان، باید تسهیلات مبتنی بر درآمد را با یک طرح محدود بیمة بیکاری برای موارد خاص ترکیب کند تا هموارسازی درآمد و مصرف برای کلیة بیکاران تضمین شود.

با استفاده از نتایج شبیهسازی میتوان با در نظر گرفتن طول عمر و سالهای فعالیت، به ترکیب بهینهای از طرح بیمۀ بیکاری و اعطای تسهیلات مبتنی بر درآمد به افراد بیکار رسید. سیاستگذار در این زمینه باید چگونگی بیشینه کردن احتمال بازپرداخت بدهیها و رفع نگرانیهای مربوط به کژگزینی (adverse selection) را در نظر داشته باشد.

میدانیم که حتی زمانی که برنامههای اصلاحی مورد نیاز در زمینههای اقتصادی روشن و واضح هستند، باز هم ایجاد تغییر در سیاستهای اجرایی بعضاً بسیار دشوار است. منافع شخصی و سازمانی و پرداخت مزایای سخاوتمندانه به گروههای خاص میتواند به عنوان موانعی در برابر اصلاحات اجرایی برای حمایت از بیکاران عمل کند. بهکارگیری گستردهتر طرحهای تسهیلات مبتنی بر درآمد نیازمند چارچوببندی دقیق مزایای این طرحها برای عموم مردم، سیاستمداران و سیاستگذاران است. برای دستیابی به رفاه به ویژه در کشورهایی که با مشکلات مالی متعدد مواجه هستند، بایستی این چالشها را مورد توجه قرار داد.

توانایی بازپرداخت، چگونه لحاظ میشود؟

تمامی طرحهای تسهیلات مبتنی بر درآمد، توانایی وامگیرنده در بازپرداخت را در نظر میگیرند؛ به طور مثال در آمریکا تا زمانی که درآمد فرد به بالاتر از ۲۰ هزار دلار نرسیده و در استرالیا تا زمانی که به بالای ۳۰ هزار دلار نرسیده است، اقساط وام دریافت نمیشود. نکتة دیگری نیز که در زمینة توانایی بازپرداخت باید به آن توجه کرد، مسئلة درآمد همسران است. در صورتی که درآمد همسر به عنوان منبعی برای بازپرداخت وام در نظر گرفته شود، این نگرانی وجود دارد که افراد از ازدواج با فردی که در حال بازپرداخت این نوع تسهیلات است، خودداری کنند. در مقابل، اگر در بررسی توانایی بازپرداخت، درآمد همسر لحاظ نشود، احتمال بازپرداخت وام پایین آمده و هزینههای تحمیلشده به سیستم اعطای وام افزایش مییابد.

میزان اقساط چگونه تعیین میشود؟

سه رویکرد اصلی در مورد نحوة تعیین میزان اقساط وجود دارد: درصد متغیر، درصد ثابت و سقف پرداخت. در رویکرد نخست، درصدی که فرد از درآمدش پرداخت میکند، به مبلغ وام او بستگی دارد. در رویکرد دوم، تمامی وامگیرندگان فارغ از مبلغ وامشان، ماهانه درصد یکسانی از درآمدشان را پرداخت میکنند و با بالاتر رفتن مبلغ وام، طول مدت بازپرداخت نیز افزایش مییابد. در رویکرد سوم، بازپرداختها نباید از درصد معینی از درآمد فراتر روند. در این رویکرد، فرد وامگیرنده مبلغی استانداردی را (برای مثال مبلغ استانداردی که برای بازپرداخت یک وام در طی ۱۰ سال نیاز است) پرداخت میکند، اما اگر مبلغ استاندارد از سقف پرداخت (برای مثال ۱۰ درصد درآمد) فراتر رود، وامگیرنده تنها مبلغ سقف پرداخت را پرداخت میکند. بهطور کلی زمانی که مبلغ وام بالاتر میرود، مبلغ یا مدتزمان بازپرداخت نیز باید افزایش پیدا کند، در غیر این صورت افراد دلیلی برای محدود کردن میزان اخذ وام نخواهند داشت.

بهره وامها چگونه مدیریت میشود؟

در وامهای سنتی، بهرة پرداخت نشده به طور معمول به اصل مبلغ وام اخذ شده اضافه میشود، به طوری که در دورة بعدی میزان بهره بر اساس اصل مانده بدهی جدید که بیشتر است، محاسبه میشود و متعاقبا میزان بازپرداخت نیز افزایش مییابد. در برخی از طرحهای وام مبتنی بر درآمد که در آنها ماندة بدهیها پایش میشوند، بسیاری از افراد در برخی دورهها قادر به پرداخت بهره نیستند. در این شرایط اضافه شدن مبلغ بهره به مبلغ وام، فشار زیادی را بر وامگیرندگان و حتی سیاستگذاران وارد میکند. از طرفی، چشمپوشی از بهره نیز برای سیستم اعطای وام هزینهزاست و مبالغی را که قرار بود وامگیرندگان پس از جبران شدن درآمدشان بازپرداخت کنند، کاهش میدهد. برای حل این مشکل، در برخی از انواع وامهای مبتنی بر درآمد چیزی به نام بهره بهخودیخود وجود ندارد: درصدی از درآمد وامگیرنده در ظرف چند سال معین به وامدهنده تعلق میگیرد، فارغ از اینکه این مبالغ در نهایت کل سرمایة اولیه وامدهنده را جبران کند یا نه. در چنین طرحهایی افراد پردرآمد در نهایت نرخ بهرة بالایی را پرداخت میکنند، بنابراین ممکن است وامگیرندگانی که انتظار دارند درآمد زیادی به دست آورند، از مشارکت در این ساختار منصرف شوند. یک رویکرد ترکیبی زمانی است که وامگیرندگان بر اساس درآمد خود بازپرداخت کنند، اما بازپرداخت وام زمانی تمام شود که در مجموع، برای مثال، ۵۰ درصد بیش از مبلغ اولیه وام بازپرداخت شده باشد.

آیا نظام تسهیلات مبتنی بر درآمد قرار است به لحاظ مالی خودکفا باشد یا منابع مالی آن از طریق یارانههای خارج از نظام تأمین میشود؟

در اغلب طرحهای اولیة تسهیلات مبتنی بر درآمد تلاش شده بود که این نظامها به لحاظ مالی کاملا خودکفا باشند. به این معنا که درآمدهای حاصل از بازپرداختهای وامگیرندگان پردرآمد، کمکهای مالی به وامگیرندگان کمدرآمد را جبران میکرد. با این حال، هیچ لزومی ندارد که بدهیهای افراد کمدرآمد با تحمیل هزینههای بیشتر به سایر وامگیرندگان جبران شود. در عوض این نظامها میتوانند از منابع مالی بیرون از خود یا از یارانههای دولتی استفاده کنند. برای مثال، در بریتانیا و استرالیا بازپرداختهای مبتنی بر درآمد به عنوان راهی برای بازیابی بخشی از منابع مالی دانشگاههایی تلقی میشوند که پیشتر ۱۰۰ درصد تأمین مالی آنها توسط دولت صورت میگرفت. در ایالات متحده، در سال ۲۰۰۷ یک برنامه بازپرداخت مبتنی بر درآمد طراحی شد که با کاهش برخی یارانههای بانکها برای جبران هزینههای برنامه بازپرداخت جدید همراه بود.

بازپرداختها چه زمانی به اتمام میرسند؟

هرچه مدتزمان بازپرداخت طولانیتر باشد، مبالغ بازپرداخت ماهانه کاهش مییابد ولی کل برنامه همچنان میتواند در نقطه تعادل باقی بماند. اغلب برنامهها پس از اینکه فرد مبلغ اصلی وام به اضافه بهره یا مبلغ ناشی از تورم را پرداخت کرد، به پایان میرسند. در مقابل، در برخی طرحها نیز نقطه پایان مشخصی در نظر گرفته میشود و پس از آن نقطه، مانده بدهیها بخشیده میشود. از آنجا که بازپرداختها مبتنی بر درآمد است، این بخشودگیها به وامگیرندگان کمدرآمد- بسته به مبلغ وامشان- تعلق میگیرد.

درآمدها چگونه ثبت میشوند و بازپرداختها چگونه پردازش میشوند؟

یکی از آموزههای رایج در برنامههای «تسهیلات مبتنی بر درآمد» اجرا شده این است که ثبت درآمدها، به لحاظ فرآیند اداری آن میتواند یکی از اصلیترین دشواریها باشد. در برنامههایی که بازپرداختها بر اساس پروندههای مالیاتی انجام میشوند، درآمد سال قبل افراد در دسترس است نه درآمد کنونی آنها که بازپرداخت وام از خلال آن صورت میگیرد. بنابراین نیاز است رویههای دیگری برای وامگیرندگانی که درآمدشان کاهش یافته، لحاظ شود. کسر از درآمد کنونی افراد میتواند روش مؤثری باشد، اما این روش هم پیچیدگیهای خود را دارد. ثبت درآمد وامگیرندگان متأهل (اگر مبلغ کسر از حقوق به درآمد مشترک زوجها بستگی داشته باشد، مانند آنچه در آمریکا در جریان است)، وامگیرندگان خوداشتغال یا کسانی که چندین منبع درآمد دارند، پیچیدگیهای بیشتری نیز دارد.

آیا این تسهیلات مشمول مالیات میشود؟

برنامههای «تسهیلات مبتنی بر درآمد» به لحاظ مالیاتی پیچیدگیهای بسیار دارند. وامها جزئی از درآمد افراد محسوب نمیشوند، اما بدهیهای بخشیده شده به طور کلی و کمکهای بلاعوض به طور خاص معمولا جزئی از درآمد فرد محسوب شده و مشمول مالیات میشوند.

استفاده از نظام بانکی یا نظام مالیاتی؟

محققان نشان دادهاند که هزینههای اداری تسهیلات مبتنی بر درآمد میتواند بسیار کمتر از هزینه ارائه خدمات مالی سنتی از طریق بانکهای خصوصی باشد وعدم استفاده گستردهتر از «تسهیلات مشروط» در نظام بانکی، با وجود هزینههای تراکنش پایین آن، دلایلی ایدئولوژیک دارد تا اقتصادی. پیشرفتهای اخیر فناوری، فرصتهای منحصر به فردی را برای دولتها پدید آورده است تا بتوانند با استفاده از اطلاعات، ساختار اداری و ابزارهای وصول بدهی موجود در نظامهای مالیاتی، در موقعیتهای مختلف، وامهایی کمهزینه و «مبتنی بر درآمد» به افراد اعطا کنند. در حال حاضر نیز در برخی کشورها، نظام مالیاتی به طور مؤثری نقش یک بانک را ایفا میکند. در واقع، ظهور سامانههای بانکداری آنلاین به لحاظ اقتصادی-اگر نه سیاسی- دولتها را قادر ساخته است که خدمات بانکی را با هزینه و ریسک کم و به قیمتی ارائه دهند که بخش خصوصی قادر به رقابت با آن نیست.

درآمد کدام گروه از بیکاران ایرانی با استفاده از تسهیلات مبتنی بر درآمد در طول زمان هموار میشود؟

آیا در ایران، تسهیلات با بازپرداخت مبتنی بر درآمد به بیکاران، بهتر است فقط به سرپرستان خانوار پرداخت شود یا همة اعضای خانوار؟ آیا باید محدودیت سنی برای افراد مشمول در نظر گرفت؟ به طور مثال آیا این تسهیلات برای بیکارانِ بسیار جوانی که تا به حال وارد بازار کار نشدهاند مناسب است؟ برای بیکارانِ جوانی که در آغاز فعالیت حرفهای خود در معرض بیکاریهای پیاپی با قراردادهای موقت قرار دارند چطور؟ آیا در ارائة این طرح باید سطح تحصیلات در نظر گرفته شود و اگر اینطور است بهتر است به فارغالتحصیلان دانشگاهی پرداخت شود یا دیپلمه و زیردیپلمها؟ هدف از پاسخ به این سوالات انتخاب گروههای جمعیتی فعال برای استفاده از این تسهیلات است، به نحوی که درآمد و مصرف گروه هدف در دورههای بیکاری هموار شده و احتمال بازپرداخت بدهیها نیز بیشینه شود. همانطور که ذکر شد، نظام حمایتی کشور باید با در نظر گرفتن متغیرهایی چون تعداد سالهای فعالیت و بیکاری و فاصلة زمانی از یک ترک شغل تا اشتغال در کار بعدی، به ترکیب بهینهای از طرح بیمۀ بیکاری و اعطای تسهیلات مبتنی بر درآمد به افراد بیکار، در کنار سایر طرحهای حمایتی از بیکاران برسد.

در تلاشی اولیه برای پاسخ به این سوالات از دادههای «طرح آمارگیری نیروی کار سال ۱۳۹۸» استفاده کردیم. مطابق دادههای این طرح که با نمونهگیری خانوار انجام میشود، نرخ بیکاری در این سال ۱۲.۶٪ بوده است و نرخ بیکارانی که بیمة بیکاری دریافت میکنند، تنها ۱.۸٪ از مجموع بیکاران است. در این بخش، ما به توصیف و مدلسازی ویژگیهای بیکارانی میپردازیم که تحت پوشش بیمه قرار ندارند.

کدام گروه از بیکاران بیشتر احتمال دارد دورههای اشتغال و بیکاری متناوب داشته باشند؟

در اینجا، با استفاده از سوالی که از بیکاران میپرسد «آیا در پنج سال گذشته حداقل به مدت دو هفته مستمر کار کردهاند؟» مدلسازی لجستیکی انجام دادیم. فرض بر این است که گروههای جمعیتی که احتمال بیشتری دارد به این سوال پاسخ مثبت دهند، استفادة بهینهتری از طرح تسهیلات مبتنی بر درآمد خواهند کرد. با این فرض که بسیاری از کسانی که تحصیلات دانشگاهی دارند در اواسط دهة ۲۰ وارد بازار کار میشوند، دو مدل لجستیکی اجرا شده است: ۱) برای بیکارانی که تحصیلات دانشگاهی ندارند، و (۲) برای بیکاران ۳۰ سال به بالایی که تحصیلات دانشگاهی دارند.

نمودارهای صفحه بعد، که بر اساس مدلسازی لجستیکی ترسیم شدهاند، احتمال پیشبینی شدةعدم ثبات شغلی (دارا بودن تجربه کار قبلی در پنج سال گذشته) را برای بیکاران فاقد بیمه به نمایش میگذارند. تفاوت قابل ملاحظة مشاهده شده بین افرادی که تحصیلات دانشگاهی دارند و ندارند میتواند ناشی از احتمال بیشتر اشتغال موقت و فصلی برای کارگران نیمهماهر و غیرماهر باشد. در مورد جنسیت، با فرض ثابت ماندن سایر ویژگیها، این احتمال برای مردان بدون تحصیلات دانشگاهی حدود ۸۰٪ و برای زنان بسیار کمتر و حدود ۴۰٪ است. در ادامه، مستقل از وضعیت تأهل، احتمال پیشبینی شدة تجربه دورههای پیاپی اشتغال و بیکاری برای کلیة افراد فاقد تحصیلات دانشگاهی بالای ۷۰ درصد است. این درصد برای سرپرستان خانوار و فرزندان آنان نیز بالای ۷۰ درصد میباشد. در نهایت، احتمال داشتن تجربة کار قبلی، با فرض ثابت بودن سایر متغیرها، با افزایش سن افزایش قابل توجهی مییابد. برای کسانی که تحصیلات دانشگاهی ندارند از ۵۸٪ برای ۱۵ سالهها آغاز میشود و به ۷۸٪ و ۸۵٪ برای ۳۵ و ۴۵ سالهها میرسد. در مقابل، برای کسانی که تحصیلات دانشگاهی دارند، از ۳۶٪ برای ۳۰ سالهها آغاز میشود و به ۵۱٪ و ۶۰٪ برای ۴۵ و ۵۵ سالهها میرسد.

مطابق این نتایج، کسانی که مدرک دانشگاهی ندارند، به طور خاص سرپرستان خانوار و افراد زیر ۳۵ سال، در کنار برخی از گروههای جمعیتی بیکاری که تحصیلات دانشگاهی دارند، با احتمال بالایی دورههای پیاپی بیکاری و اشتغال مجدد را تجربه میکنند و به همین جهت تسهیلات مبتنی بر درآمد برای هموارسازی درآمد و مصرف این افراد، کارآمدی بالایی خواهد داشت. در مقابل سیاستگذار بهتر است از سایر طرحهای حمایتی برای زنان جوان و افراد دارای تحصیلات بالای دانشگاهی، به خصوص دارندگان مدرک کارشناسی ارشد و بالاتر استفاده کند که ورود این افراد به بازار کار تسهیل شود.