دریافت لینک صفحه با کد QR

دریافت لینک صفحه با کد QR

بانک مرکزی ترمز نرخ بهره بین بانکی را کشید

16 ارديبهشت 1402 ساعت 13:13

گروه اقتصادی: بانک مرکزی در هفته دوم اردیبهشت ماه نیز همچون هفتههای گذشته، با انتشار گزارشی نرخهای بهره جدید بازار پول را منتشر کرد. بررسی این گزارش که در آن نرخ بهره بین بانکی و حداقل نرخ توافق بازخرید در هفته منتهی به 13 اردیبهشت ماه مشخص شدهاند، نشان میدهد که نرخ سود بازار بین بانکی پس از دو هفته رشد بار دیگر نزولی شده است. از سوی دیگر اما حداقل نرخ ریپو همچنان تغییری نکرده است.

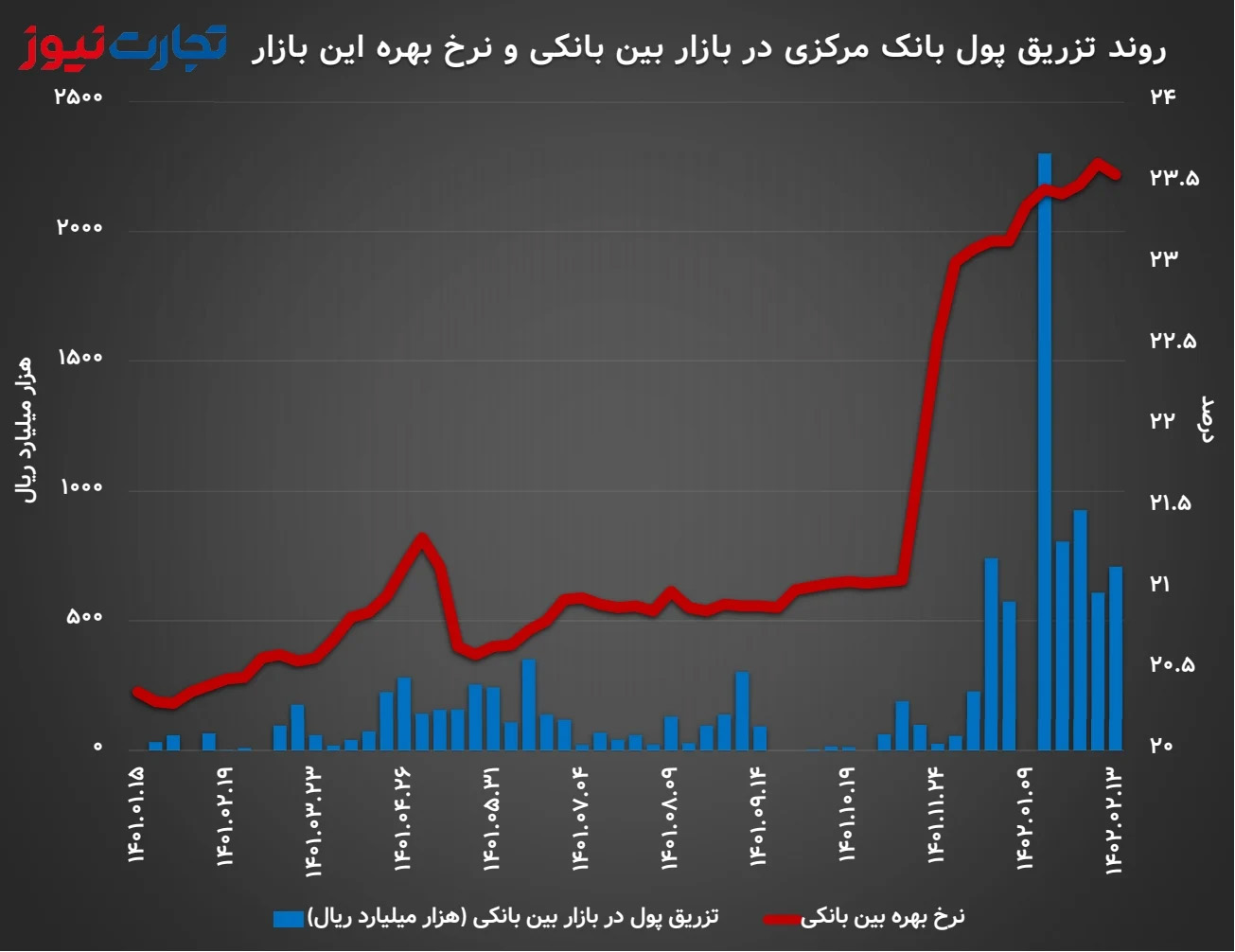

روند نرخ بهره بین بانکی و تزریق پول بانک مرکزی در این بازار از ابتدای سال 1401

کاهش اندک نرخ بهره بین بانکی

به گزارش تجارت نیوز، طبق آخرین آمار بانک مرکزی از نرخ سود بازار بین بانکی، این نرخ در هفتهای که گذشت کاهشی 0.07 واحد درصدی را تجربه کرده است. به این ترتیب میانگین موزون نرخ بهره بین بانکی در پایان این هفته روی سطح 23.55 درصد ایستاد.این در حالی است که حداقل نرخ توافق بازخرید یا همان نرخ ریپو که در مبادلات بین بانک مرکزی و بانکها در بازار آزاد استفاده میشود، بدون تغییر در هفت هفته اخیر، در سطح 23 درصد ثابت باقی مانده است.

نقش سیاستگذار در کاهش نرخ سود شبانه

نکته قابل توجه در بازار بین بانکی در هفته گذشته، افزایش دوباره تزریق پول بانک مرکزی به شبکه بانکی است؛ به طوری که در این هفته بانک مرکزی بیش از 70 هزار میلیارد تومان در قالب اعتبارگیری قاعدهمند به بانکها قرض داد. این در حالی است که این رقم در هفته اول اردیبهشت ماه معادل 60 هزار میلیارد تومان بود.بنابراین میتوان گفت که این افزایش 10 هزار میلیارد تومانی در اعتبارگیری بانکها از بانک مرکزی، در کاهش نرخ بهره بین بانکی بیتاثیر نبوده است.

از سوی دیگر باید به این نکته نیز توجه کرد که نرخ بهره بین بانکی در حال نزدیک شدن به سقف کریدور خود در سطح 24 درصدی بود و به نظر میرسد که بانک مرکزی با این اقدام، از رسیدن این نرخ به سقف معین شده جلوگیری کرده است.

سازوکار بازار بین بانکی چگونه است؟

بازار بین بانکی با ایجاد فضایی که از طریق آن، بانکها کسری منابع نقدی خود را با استقراض از دیگر بانکها جبران میکنند، یکی از مهمترین سازوکارها برای تامین نقدینگی بانکها به حساب میآید.با استفاده از سازوکار بازار بین بانکی، بانکهایی که در فعالیتهای روزمره خود دچار کسری وجوه نقد میشوند، میتوانند این کسری را با استقراض از بانکهایی که منابع مازاد در اختیار دارند، تامین کنند.بانکهای مقروض موظفند که منابع قرض گرفته شده را در تاریخ مشخص که معمولا یک روزه است و با نرخ بهرهای از قبل تعیینشده که همان نرخ بهره بین بانکی است، به وامدهنده بازگردانند.

تبعات ورود بانک مرکزی به بازار بین بانکی

با وجود اینکه بازار بین بانکی، سازوکاری برای مراوده بانکها با یکدیگر است اما بانک مرکزی میتواند در برخی مواقع با ورود به این بازار، سیاستهای خود در قبال نرخ بهره این بازار را اجرا کند. موضوعی که در ماههای گذشته به یک اقدام ثابت توسط بانک مرکزی تبدیل شده و کمتر هفتهی بوده که بازار بین بانکی شاهد تزریق پول نباشد.

با این وجود ورود بانک مرکزی در بازار بین بانکی از اسفند ماه سال گذشته به این سو با افزایش قابل توجهی مواجه شده است. به طوری که ورود پول بانک مرکزی در بازار بین بانکی از هفته دوم اسفند ماه سال گذشته به این سو همواره بالاتر از 50 هزار میلیارد تومان بوده و حتی در هفته منتهی به 16 فروردین ماه به رقم بی سابقه 230 هزار میلیارد تومان رسیده است.افزایش قابل توجه ورود بانک مرکزی در بازار بین بانکی از آن جهت اهمیت دارد که به عقیده کارشناسان بانکی، اگر این فرآیند با تزریق منابع بانک مرکزی در این بازار همراه باشد، میتواند تورمزا باشد و تبعات منفی برای اقتصاد ایران به همراه داشته باشد.

کد مطلب: 402082