تاریخ انتشار : ۱۳۹۵/۰۳/۲۹ ساعت ۱۰:۲۰

کد مطلب : ۱۰۹۶۵۱

سرنوشت مسکن با سود بانکی

گروه اقتصادی: تصمیم هفته پیش بانکها برای «کاهش حداقل 2 واحد درصدی نرخ سود بانکی» چون که قرار است با فرآیند متفاوت از شیوه «دستوری» چند سال گذشته در بازار پول به اجرا دربیاید، اثرپذیرترین «بازار موازی» را نیز این بار متمایز از یک تحلیل سنتی، تحتالشعاع خود قرار میدهد. چند روز پیش به دنبال عزم دست جمعی بانکهای دولتی و خصوصی برای «تنظیم فاصله بین نرخ سود سپردهها با سطح کاهنده نرخ تورم»، یک بانک خصوصی پیشقدم شد و نرخ سود سپرده بانکی را از سقف 18 درصد مصوب شورای پول و اعتبار به 16 درصد کاهش داد و قرار شد سایر بانک نیز از ابتدای تیر ماه سطح فعلی نرخ سودشان را با سه واحد درصد کاهش به 15 درصد برسانند و در عمل، به نرخ تورم نزدیک کنند.

بررسیهای «دنیای اقتصاد» درباره تحولاتی که بهواسطه کاهش نرخ سود بانکی در «بازار ملک» اتفاق خواهد افتاد، حاکی است: تغییر «غیر دستوری» نرخ سود، در نقش گسل جدید پولی، میتواند بخش مسکن را از سه جهت تحت تاثیر قرار دهد و باعث رانش قطعی بازار مسکن شود، اما شکل و میزان رانش (حرکت معاملات و ساخت و ساز در این بازار)، در قالب دو سناریو قابل پیشبینی است.

جزئیات دو سناریوی رانش مسکن که بر پایه 4 مولفه کلیدی مسیریاب – 4 علامت راهنما و مشخصکننده رابطه گذشته، حال و آینده بازارهای پول و مسکن– مطرح است، نشان میدهد: در مقطع فعلی، محتملترین اتفاق در بازار ملک ناشی از کاهش نرخ سود، آن است که بخشی از داراییهای بانکی متعلق به تقاضای مصرفی، در پروسه تدریجی و نه ناگهانی، در مسیر خرید آپارتمان قرار میگیرد، اما سایر سپردهها که عمدتا به گروههای دارای ریسکپذیری پایین و متوسط تعلق دارد، تا دورهای معین در بانکها باقی میماند.

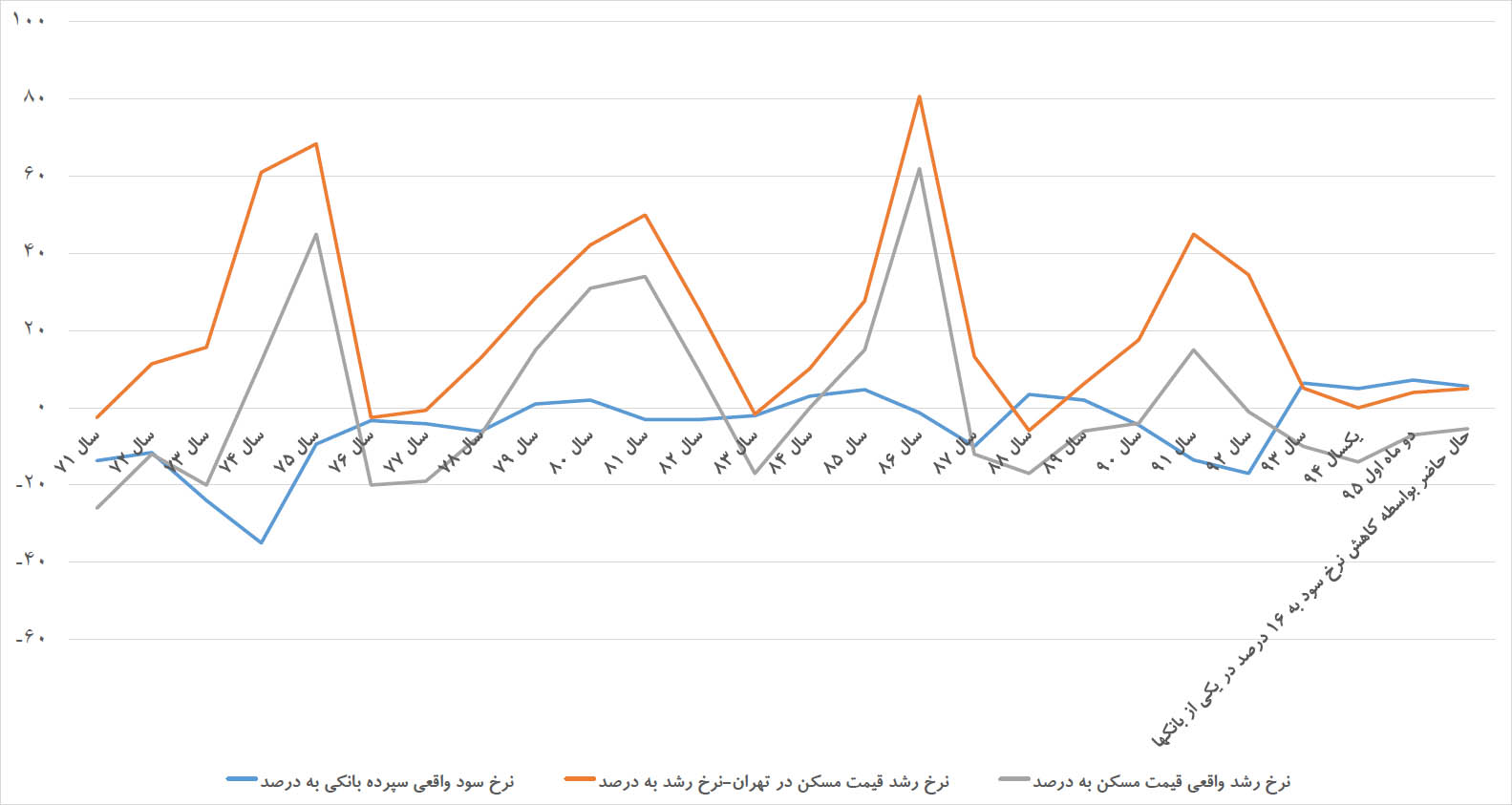

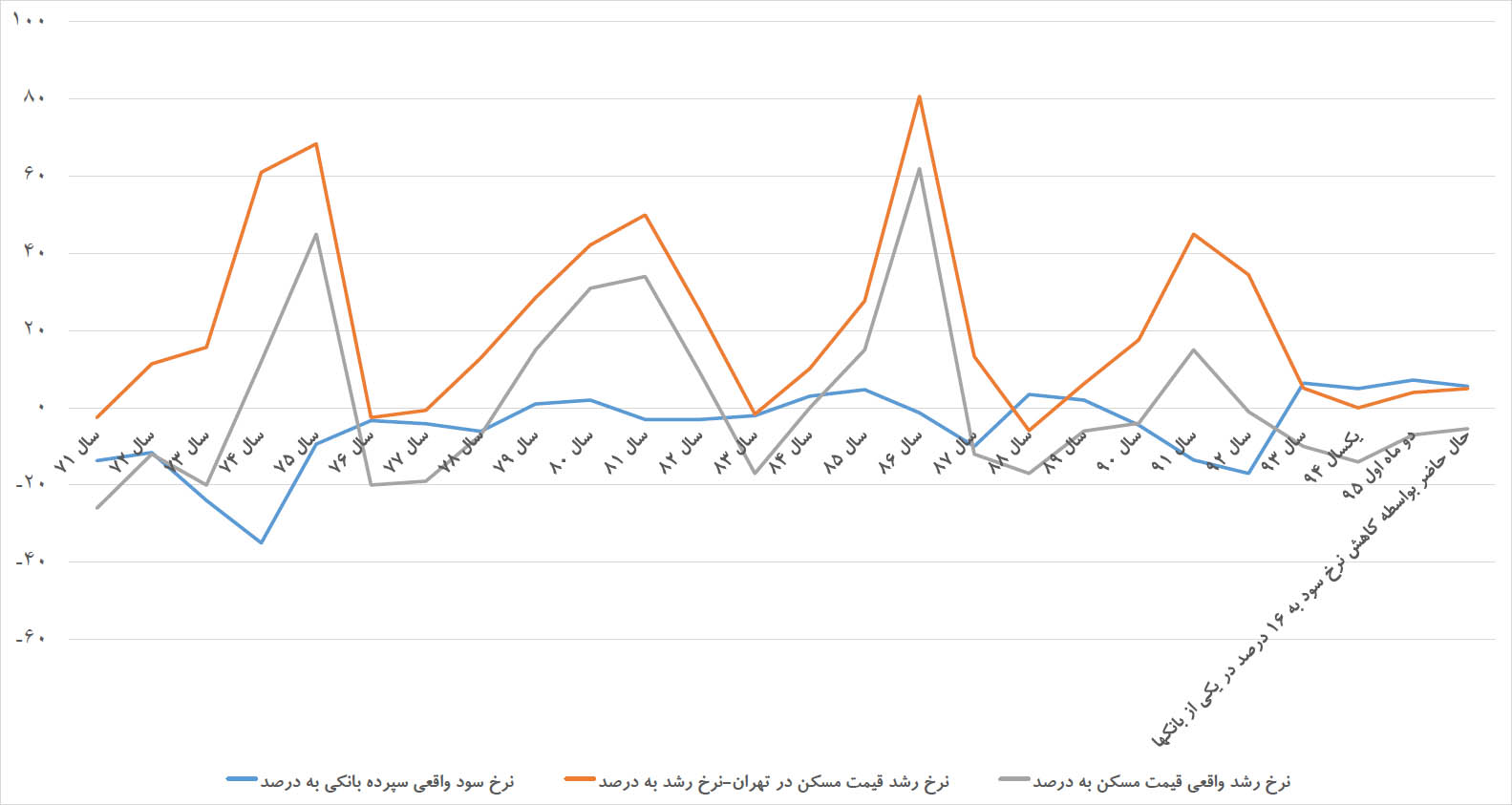

برای تحلیل درست درباره «نحوه اثرگذاری نرخ سود بانکی بر بخش مسکن»، 4 مولفه همچون «سهم 5 نوع دارایی عمده خانوارها در زمانهای مثبت بودن و منفی بودن نرخ سود واقعی سپرده»، «روند 25 سال گذشته تغییرات نرخ سود سپرده بانکی و نرخ رشد قیمت مسکن»، «وضعیت فعلی بازار مسکن» و «همچنین مدل کنونی کاهش نرخ سود» مبنای بررسی قرار گرفته است. این 4 مولفه نشان میدهد: رابطه همیشگی و جابهجایی سنتی نقدینگی بین این دو بازار، در حال حاضر به صورت حتمی و با همان ترکیب قبل نمیتواند برقرار باشند.

نتایج بررسی حاکی است: هر زمان نرخ سود واقعی سپردههای بانکی، مثبت بوده، نرخ رشد واقعی قیمت مسکن منفی شده است به این معنا که در سالهایی که سطح اسمی نرخ سود بالاتر از نرخ تورم قرار گرفته، چون که عایدی مورد انتظار سپردهگذاران (سرمایهگذاران در بازار پول) تامین شده است، در نتیجه بازار پول از جذابیت کافی در برابر بازار ملک برخوردار بوده و این موضوع سبب کاهش تقاضا (خرید سرمایهای) برای خرید مسکن شده است. این کاهش تقاضای مسکن در زمان مثبت بودن نرخ سود واقعی، در نهایت باعث شده حداکثر نرخ رشد اسمی قیمت مسکن، کمتر از تورم باشد.

زمانی که نرخ سود واقعی سپردههای بانکی به بالاترین حد میرسد – سطح بیسابقه 4/ 6درصد و 5 درصد در سالهای 93 و 94- نه تنها بازار ملک از تقاضای سفتهبازی و خریدهای سرمایهای در امان میماند که بخشی از تقاضای مصرفی مسکن که قصد خرید آپارتمان بهتر یا حتی خرید اولین خانه خود را دارد اما در بانکها دارای سپرده قابل توجه است نیز انگیزه لازم برای تبدیل دارایی خود را از دست میدهد و منتظر سیگنالهایی برای سبقت نرخ رشد قیمت مسکن از نرخ سود یا دست کم، برابر شدن این دو نرخ، میماند.

این رابطه– منفی شدن نرخ رشد واقعی قیمت مسکن در پی مثبت شدن نرخ سود واقعی سپرده- البته حاوی یک استثنا است که به سالهای اوج رونق مسکن و آستانه جهش قیمت مسکن مربوط میشود. در زمان اوج رونق مسکن در دورههای رونق گذشته از آنجا که رفتار غالب فعالان اقتصادی –چه متقاضیان مصرفی مسکن و چه سرمایهگذاران- به سمت خرید ملک چرخش کرده، سود بالای بانکها چندان در جذب نقدینگی موفق نبوده و در نتیجه، در آستانه جهش، میزان رشد قیمت مسکن از نرخ تورم فراتر زده است.

هر چند در 25 سال گذشته، نرخ سود واقعی سپردههای بانکی در اغلب سالها منفی بوده -16 سال- و طی این سالها بازار پول با نوعی سرکوب و اقدام دستوری سیاستگذار پولی در تعیین نرخ سود اسمی روبهرو بوده است اما در زمانهایی که نرخ سود واقعی مثبت بوده است، به خوبی نقش بازار پول بهعنوان سپر سفتهبازی مقابل بازار ملک، به نمایش گذاشته شده و اثر آن را میتوان بر قیمت مسکن ردیابی کرد.

سالهای 76 و 77 اگر چه نرخ سود سپرده کمتر از نرخ تورم شد و سطح نرخ سود واقعی کماکان همچون 5 سال قبل، منفی بود اما در این دو سال، شکاف بین نرخ سود اسمی و نرخ تورم، به کمترین حد در مقایسه با سالهای قبل از آن رسید؛ به این معنا که نرخ سود واقعی از منفی 35 درصد سال 74 به منفی 3 درصد و منفی 4 درصد در سالهای 76 و 77 رسید. نتیجه این کاهش شکاف شدید، به حرکت سرمایهها به سمت بازار پول منجر شد و باعث شد میانگین قیمت واقعی مسکن در تهران (مابهالتفاوت رشد اسمی قیمت مسکن و نرخ تورم) در دو سال متوالی 19درصد و 20 درصد کاهش پیدا کند و در عمل، بانکها موفق به جذب نقدینگی و داراییهای سرگردان شوند.

در سال 88 نیز با مثبت شدن نرخ واقعی سود پس از دو سال نرخ منفی، قیمت واقعی مسکن 17 درصد افت کرد.

از طرفی در سالهایی که نرخ سود اسمی با فاصله زیادی کمتر از تورم بوده، حرکت نقدینگی به بازار ملک باعث رشد شدید قیمت اسمی مسکن و رشد مثبت آن شده است. جهش 45 درصدی، 50 درصدی، 62 درصدی و 15 درصدی قیمت واقعی مسکن در سال های 75، 81، 86 و 91 با سطح منفی نرخ سود واقعی در این سالها، بیارتباط نبوده است. به گزارش «دنیایاقتصاد» در سال 94 بالاترین نرخ سود واقعی نصیب سپردههای بانکی شد و این اتفاق خود به عاملی برای تشدید رکود معاملات مسکن و در نتیجه تمدید ثبات قیمت اسمی آپارتمان در تهران و افت شدید قیمت واقعی ملک در پایتخت تبدیل شد.

در سال 94 با احتساب کاهش نرخ سود اسمی سپردههای بانکی در ابتدای سال به سطح 20درصد و سپس کاهش آن به 18 درصد در اواخر سال، بهطور متوسط سود اسمی 19 درصد به سپردهگذاران طی یک سال تعلق گرفت. در نتیجه، صاحبان دارایی در بازار پول طی سال 94 با احتساب نرخ تورم 14 درصدی در آن سال، سود واقعی 5 درصد را از محل سپرده کسب کردند. در مقابل، تحت تاثیر روند تخلیه حباب قیمت مسکن، تقاضای سرمایهای در بازار ملک حضور نداشت و این باعث شد قیمت واقعی مسکن، 14 درصد افت کند.

طی دو ماه اول امسال نیز روند کاهنده نرخ تورم از یکسو و تغییر اندک نرخ سود از سوی دیگر، نرخ واقعی سود بانکی را به سطح 2/ 7 درصد رساند که بیشتر از سال 94 بود. اما شروع معاملات خرید مسکن در بازار تا حدودی باعث تغییر مثبت سطح اسمی قیمت مسکن و در نتیجه بهبود شیب منفی قیمت واقعی آپارتمان شد. در دو ماه اول امسال، قیمت واقعی مسکن در تهران 7 درصد افت کرد که این میزان کاهش معادل نصف میزان کاهش سال 94 بود.

در حال حاضر با کاهش 2 واحد درصدی نرخ سود بانکی در یکی از بانکها، نرخ سود واقعی با احتساب سود اسمی 16 درصد، به سطح 6/ 5 درصد رسیده در حالی که قیمت واقعی مسکن رشد منفی 4/ 5 درصد را تجربه میکند. به این ترتیب، در شرایط فعلی، سود واقعی سپردههای بانکی حتی با فرض اینکه نرخ سود اسمی در بانکها به 15 درصد برسد، همچنان مثبت است و این بازار برای سپردهگذاران از جذابیت نسبی در مقابل بازار ملک برخوردار است.

با این حساب، سناریوی اول قابل پیشبینی برای آینده بازار مسکن آن است که در پی کاهش اسمی نرخ سود بانکی، با توجه به محرکهایی که در بازار ملک برای خرید مسکن متقاضیان مصرفی –وامهای خرید- مهیا شده است، از ابتدای تابستان، داراییهای پولی این گروه از متقاضیان با خارج شدن از بانکها در مسیر خرید مسکن قرار بگیرد و باعث رانش سرمایهها در مسیر صعود حجم معاملات ملک شود. در این فرآیند جابهجایی دارایی از بانکها به بازار ملک چون که توسط متقاضیان مصرفی هدایت میشود، اثر ناگهانی و شوکبر انگیزی بر قیمت مسکن نخواهد داشت، هر چند نمیتوان «افزایش قیمت مسکن حداکثر به اندازه نرخ تورم» را بعید دانست.

مطابق بررسیهای «دنیای اقتصاد»، این سناریو (سناریوی اول) مشروط به رعایت دو پارامتر در بازار پول، محتملترین سناریو برای مسیر آتی بازار مسکن خواهد بود در غیر این صورت، سناریوی دوم میتواند اتفاق بیفتد. در حال حاضر، عملیات کاهش نرخ سود بانکی با دو ویژگی مشخص و قابل تامل، در حال اجرا است. ویژگی اول، اقدام خودخواسته بانکها است به این معنا که بدون دخالت سیاستگذار پولی و بدون آنکه سقف مصوب نرخ سود سپرده، سرکوب شود، بانکها تصمیم گرفتهاند برای پرداخت سود به سپردهگذاران، نرخ کف در نظر بگیرند.

در این صورت چنانچه فرآیند جدید تعیین نرخ سود مطابق وعده بانکها بهصورت رقابتی باشد، امکان پرداخت سود تا سقف مجاز همچنان برقرار بود و تعیین دامنه نرخ سود در بانکها (از 15 تا 18 درصد) باعث تداوم جذابیت نسبی بازار پول برای گروهی از سپردهگذاران خواهد شد. ویژگی یا پارامتر دوم نیز حفظ سطح مثبت نرخ سود واقعی است. تا زمانی که نرخ سود اسمی سپردههای بانکی بیش از نرخ تورم باشد، بازار پول میتواند زمینه جذب نقدینگی باشد. البته این موضوع در زمانی که نرخ رشد اسمی قیمت مسکن، از نرخ تورم فراتر بزند، متفاوت خواهد بود اما فعلا که سطح آن پایین تر است، سود واقعی مثبت بانکها میتواند جاذبه بیشتری در برابر بازار ملک، ایفا کند.

به این ترتیب اگر در ماههای آینده از یکسو ابزار دست بانکها بابت تعیین نرخ سود سپرده که همان «تفاوت بین سقف مصوب و کف اختیاری» است، سلب اختیار شود و از سوی دیگر سطح اسمی نرخ سود به کمتر از نرخ تورم برسد، در این صورت سناریوی دوم رانش بازار مسکن با ورود موج سفتهبازان و سرمایهگذاران، اتفاق میافتد که در این صورت ناپایداریهای قیمتی در بازار ملک حادث خواهد شد و فرآیند ثبات نسبی قیمت از بین میرود. دراین باره، مطالعات دانشگاهی اثبات میکند، سهم داراییها در سبد ترکیب 5 نوع دارایی خانوارها که شامل مسکن، سپرده بانکی، ارز، سکه و سهام است، به شدت وابسته به نرخ سود واقعی سپردهها است.

زمانی که نرخ سود واقعی سپردههای بانکی، مثبت است بهطور متوسط 25 درصد دارایی خانوارهای دارای ریسکپذیری متوسط، روانه بانکها میشود و 39 درصد داراییها نیز در بازار سهام سرمایهگذاری میشود طوری که یک سوم داراییها در این حالت، در بازار ملک متمرکز میشود. در زمان نرخ سود واقعی مثبت، افرادی که ریسکپذیری بالایی دارند، 76 درصد داراییشان را به سهام تبدیل میکنند.

اما با منفی شدن نرخ سود واقعی سپرده، سهم سپردههای بانکی در سبد دارایی خانوارها به صفر میرسد و در مقابل، 79 درصد دارایی خانوارها به ملک –زمین و مسکن- تبدیل میشود. در این زمان، حتی میزان دارایی مربوط به «سهام» در افراد ریسکپذیر نیز به شدت کاهش پیدا میکند و به سمت بازار ملک سرازیر میشود.

به گزارش «دنیای اقتصاد»، در حال حاضر سهامداران در بازار بورس نسبت به آینده شاخص و سود سهام، بدبین نیستند، اما در عین حال خوشبینی حداکثری نیز ندارند.

از طرفی، در بازار مسکن نیز به دلیل اجرای قانون «اخذ مالیات از خانههای خالی» از ابتدای سال 95، ریسک سفتهبازی وجود دارد. طبق این قانون، از سال 96، آپارتمانهایی که دو سال پیاپی خالی از سکنه باشند، مشمول مالیات معادل ضریبی از مالیات اجاره خواهند شد. از طرفی، چشم انداز میان مدت در بازار مسکن، نشان میدهد: قیمت مسکن مطابق الگوهای گذشته، در زمان خروج از رکود یعنی مقطع فعلی، بیش از نرخ تورم افزایش پیدا نمیکند. بنابراین تا دست کم نیمه امسال، احتمال اینکه بازدهی خرید سرمایهای ملک، مثبت شود، بعید خواهد بود.

در این حالت، بانکها چنانچه سطح مثبت نرخ سود سپرده را در تغییراتشان، مدنظر قرار دهند، میتوانند همچنان از نقدینگیهای سرگردان و سپردههای فعلی، برای تجهیز منابع برای وامدهی استفاده کنند. بانکها چنانچه از ابتدای تیرماه نرخ سود اسمی را به 15 درصد کاهش دهند میتوانند برای جذب بلندمدت سپردهها، از سودهای مختلفی در فاصله 15 درصد تا سقف مجاز 18 درصد به روشهای مختلف، استفاده کنند. جذب سپردههای بلندمدت، اثر مستقیم بر توانبخشی بانکها برای پرداخت وام مسکن که خود، تسهیلات بلندمدت محسوب میشود، دارد.

تغییرات نرخ سود بانکی گذشته از تاثیری که در قالب دو سناریو بر قیمت مسکن (معاملات خرید) میگذارد، چنانچه به کاهش نرخ سود تسهیلات بینجامد باعث افزایش اقبال به دریافت وام ساخت و در نتیجه تسریع در رونق ساخت و ساز خواهد شد. اما متقاضیان بازار اجاره بازنده حتمی کاهش نرخ سود بانکی هستند بهطوری که گرایش موجران به دریافت اجاره ماهانه، فشار اجاره بها را بر مستاجران بیشتر میکند. با این حال، ثبات نسبی اجارهبها، فعلا نقطه قوت بازار اجاره است.

جزئیات دو سناریوی رانش مسکن که بر پایه 4 مولفه کلیدی مسیریاب – 4 علامت راهنما و مشخصکننده رابطه گذشته، حال و آینده بازارهای پول و مسکن– مطرح است، نشان میدهد: در مقطع فعلی، محتملترین اتفاق در بازار ملک ناشی از کاهش نرخ سود، آن است که بخشی از داراییهای بانکی متعلق به تقاضای مصرفی، در پروسه تدریجی و نه ناگهانی، در مسیر خرید آپارتمان قرار میگیرد، اما سایر سپردهها که عمدتا به گروههای دارای ریسکپذیری پایین و متوسط تعلق دارد، تا دورهای معین در بانکها باقی میماند.

برای تحلیل درست درباره «نحوه اثرگذاری نرخ سود بانکی بر بخش مسکن»، 4 مولفه همچون «سهم 5 نوع دارایی عمده خانوارها در زمانهای مثبت بودن و منفی بودن نرخ سود واقعی سپرده»، «روند 25 سال گذشته تغییرات نرخ سود سپرده بانکی و نرخ رشد قیمت مسکن»، «وضعیت فعلی بازار مسکن» و «همچنین مدل کنونی کاهش نرخ سود» مبنای بررسی قرار گرفته است. این 4 مولفه نشان میدهد: رابطه همیشگی و جابهجایی سنتی نقدینگی بین این دو بازار، در حال حاضر به صورت حتمی و با همان ترکیب قبل نمیتواند برقرار باشند.

نتایج بررسی حاکی است: هر زمان نرخ سود واقعی سپردههای بانکی، مثبت بوده، نرخ رشد واقعی قیمت مسکن منفی شده است به این معنا که در سالهایی که سطح اسمی نرخ سود بالاتر از نرخ تورم قرار گرفته، چون که عایدی مورد انتظار سپردهگذاران (سرمایهگذاران در بازار پول) تامین شده است، در نتیجه بازار پول از جذابیت کافی در برابر بازار ملک برخوردار بوده و این موضوع سبب کاهش تقاضا (خرید سرمایهای) برای خرید مسکن شده است. این کاهش تقاضای مسکن در زمان مثبت بودن نرخ سود واقعی، در نهایت باعث شده حداکثر نرخ رشد اسمی قیمت مسکن، کمتر از تورم باشد.

زمانی که نرخ سود واقعی سپردههای بانکی به بالاترین حد میرسد – سطح بیسابقه 4/ 6درصد و 5 درصد در سالهای 93 و 94- نه تنها بازار ملک از تقاضای سفتهبازی و خریدهای سرمایهای در امان میماند که بخشی از تقاضای مصرفی مسکن که قصد خرید آپارتمان بهتر یا حتی خرید اولین خانه خود را دارد اما در بانکها دارای سپرده قابل توجه است نیز انگیزه لازم برای تبدیل دارایی خود را از دست میدهد و منتظر سیگنالهایی برای سبقت نرخ رشد قیمت مسکن از نرخ سود یا دست کم، برابر شدن این دو نرخ، میماند.

این رابطه– منفی شدن نرخ رشد واقعی قیمت مسکن در پی مثبت شدن نرخ سود واقعی سپرده- البته حاوی یک استثنا است که به سالهای اوج رونق مسکن و آستانه جهش قیمت مسکن مربوط میشود. در زمان اوج رونق مسکن در دورههای رونق گذشته از آنجا که رفتار غالب فعالان اقتصادی –چه متقاضیان مصرفی مسکن و چه سرمایهگذاران- به سمت خرید ملک چرخش کرده، سود بالای بانکها چندان در جذب نقدینگی موفق نبوده و در نتیجه، در آستانه جهش، میزان رشد قیمت مسکن از نرخ تورم فراتر زده است.

هر چند در 25 سال گذشته، نرخ سود واقعی سپردههای بانکی در اغلب سالها منفی بوده -16 سال- و طی این سالها بازار پول با نوعی سرکوب و اقدام دستوری سیاستگذار پولی در تعیین نرخ سود اسمی روبهرو بوده است اما در زمانهایی که نرخ سود واقعی مثبت بوده است، به خوبی نقش بازار پول بهعنوان سپر سفتهبازی مقابل بازار ملک، به نمایش گذاشته شده و اثر آن را میتوان بر قیمت مسکن ردیابی کرد.

سالهای 76 و 77 اگر چه نرخ سود سپرده کمتر از نرخ تورم شد و سطح نرخ سود واقعی کماکان همچون 5 سال قبل، منفی بود اما در این دو سال، شکاف بین نرخ سود اسمی و نرخ تورم، به کمترین حد در مقایسه با سالهای قبل از آن رسید؛ به این معنا که نرخ سود واقعی از منفی 35 درصد سال 74 به منفی 3 درصد و منفی 4 درصد در سالهای 76 و 77 رسید. نتیجه این کاهش شکاف شدید، به حرکت سرمایهها به سمت بازار پول منجر شد و باعث شد میانگین قیمت واقعی مسکن در تهران (مابهالتفاوت رشد اسمی قیمت مسکن و نرخ تورم) در دو سال متوالی 19درصد و 20 درصد کاهش پیدا کند و در عمل، بانکها موفق به جذب نقدینگی و داراییهای سرگردان شوند.

در سال 88 نیز با مثبت شدن نرخ واقعی سود پس از دو سال نرخ منفی، قیمت واقعی مسکن 17 درصد افت کرد.

از طرفی در سالهایی که نرخ سود اسمی با فاصله زیادی کمتر از تورم بوده، حرکت نقدینگی به بازار ملک باعث رشد شدید قیمت اسمی مسکن و رشد مثبت آن شده است. جهش 45 درصدی، 50 درصدی، 62 درصدی و 15 درصدی قیمت واقعی مسکن در سال های 75، 81، 86 و 91 با سطح منفی نرخ سود واقعی در این سالها، بیارتباط نبوده است. به گزارش «دنیایاقتصاد» در سال 94 بالاترین نرخ سود واقعی نصیب سپردههای بانکی شد و این اتفاق خود به عاملی برای تشدید رکود معاملات مسکن و در نتیجه تمدید ثبات قیمت اسمی آپارتمان در تهران و افت شدید قیمت واقعی ملک در پایتخت تبدیل شد.

در سال 94 با احتساب کاهش نرخ سود اسمی سپردههای بانکی در ابتدای سال به سطح 20درصد و سپس کاهش آن به 18 درصد در اواخر سال، بهطور متوسط سود اسمی 19 درصد به سپردهگذاران طی یک سال تعلق گرفت. در نتیجه، صاحبان دارایی در بازار پول طی سال 94 با احتساب نرخ تورم 14 درصدی در آن سال، سود واقعی 5 درصد را از محل سپرده کسب کردند. در مقابل، تحت تاثیر روند تخلیه حباب قیمت مسکن، تقاضای سرمایهای در بازار ملک حضور نداشت و این باعث شد قیمت واقعی مسکن، 14 درصد افت کند.

طی دو ماه اول امسال نیز روند کاهنده نرخ تورم از یکسو و تغییر اندک نرخ سود از سوی دیگر، نرخ واقعی سود بانکی را به سطح 2/ 7 درصد رساند که بیشتر از سال 94 بود. اما شروع معاملات خرید مسکن در بازار تا حدودی باعث تغییر مثبت سطح اسمی قیمت مسکن و در نتیجه بهبود شیب منفی قیمت واقعی آپارتمان شد. در دو ماه اول امسال، قیمت واقعی مسکن در تهران 7 درصد افت کرد که این میزان کاهش معادل نصف میزان کاهش سال 94 بود.

در حال حاضر با کاهش 2 واحد درصدی نرخ سود بانکی در یکی از بانکها، نرخ سود واقعی با احتساب سود اسمی 16 درصد، به سطح 6/ 5 درصد رسیده در حالی که قیمت واقعی مسکن رشد منفی 4/ 5 درصد را تجربه میکند. به این ترتیب، در شرایط فعلی، سود واقعی سپردههای بانکی حتی با فرض اینکه نرخ سود اسمی در بانکها به 15 درصد برسد، همچنان مثبت است و این بازار برای سپردهگذاران از جذابیت نسبی در مقابل بازار ملک برخوردار است.

با این حساب، سناریوی اول قابل پیشبینی برای آینده بازار مسکن آن است که در پی کاهش اسمی نرخ سود بانکی، با توجه به محرکهایی که در بازار ملک برای خرید مسکن متقاضیان مصرفی –وامهای خرید- مهیا شده است، از ابتدای تابستان، داراییهای پولی این گروه از متقاضیان با خارج شدن از بانکها در مسیر خرید مسکن قرار بگیرد و باعث رانش سرمایهها در مسیر صعود حجم معاملات ملک شود. در این فرآیند جابهجایی دارایی از بانکها به بازار ملک چون که توسط متقاضیان مصرفی هدایت میشود، اثر ناگهانی و شوکبر انگیزی بر قیمت مسکن نخواهد داشت، هر چند نمیتوان «افزایش قیمت مسکن حداکثر به اندازه نرخ تورم» را بعید دانست.

مطابق بررسیهای «دنیای اقتصاد»، این سناریو (سناریوی اول) مشروط به رعایت دو پارامتر در بازار پول، محتملترین سناریو برای مسیر آتی بازار مسکن خواهد بود در غیر این صورت، سناریوی دوم میتواند اتفاق بیفتد. در حال حاضر، عملیات کاهش نرخ سود بانکی با دو ویژگی مشخص و قابل تامل، در حال اجرا است. ویژگی اول، اقدام خودخواسته بانکها است به این معنا که بدون دخالت سیاستگذار پولی و بدون آنکه سقف مصوب نرخ سود سپرده، سرکوب شود، بانکها تصمیم گرفتهاند برای پرداخت سود به سپردهگذاران، نرخ کف در نظر بگیرند.

در این صورت چنانچه فرآیند جدید تعیین نرخ سود مطابق وعده بانکها بهصورت رقابتی باشد، امکان پرداخت سود تا سقف مجاز همچنان برقرار بود و تعیین دامنه نرخ سود در بانکها (از 15 تا 18 درصد) باعث تداوم جذابیت نسبی بازار پول برای گروهی از سپردهگذاران خواهد شد. ویژگی یا پارامتر دوم نیز حفظ سطح مثبت نرخ سود واقعی است. تا زمانی که نرخ سود اسمی سپردههای بانکی بیش از نرخ تورم باشد، بازار پول میتواند زمینه جذب نقدینگی باشد. البته این موضوع در زمانی که نرخ رشد اسمی قیمت مسکن، از نرخ تورم فراتر بزند، متفاوت خواهد بود اما فعلا که سطح آن پایین تر است، سود واقعی مثبت بانکها میتواند جاذبه بیشتری در برابر بازار ملک، ایفا کند.

به این ترتیب اگر در ماههای آینده از یکسو ابزار دست بانکها بابت تعیین نرخ سود سپرده که همان «تفاوت بین سقف مصوب و کف اختیاری» است، سلب اختیار شود و از سوی دیگر سطح اسمی نرخ سود به کمتر از نرخ تورم برسد، در این صورت سناریوی دوم رانش بازار مسکن با ورود موج سفتهبازان و سرمایهگذاران، اتفاق میافتد که در این صورت ناپایداریهای قیمتی در بازار ملک حادث خواهد شد و فرآیند ثبات نسبی قیمت از بین میرود. دراین باره، مطالعات دانشگاهی اثبات میکند، سهم داراییها در سبد ترکیب 5 نوع دارایی خانوارها که شامل مسکن، سپرده بانکی، ارز، سکه و سهام است، به شدت وابسته به نرخ سود واقعی سپردهها است.

زمانی که نرخ سود واقعی سپردههای بانکی، مثبت است بهطور متوسط 25 درصد دارایی خانوارهای دارای ریسکپذیری متوسط، روانه بانکها میشود و 39 درصد داراییها نیز در بازار سهام سرمایهگذاری میشود طوری که یک سوم داراییها در این حالت، در بازار ملک متمرکز میشود. در زمان نرخ سود واقعی مثبت، افرادی که ریسکپذیری بالایی دارند، 76 درصد داراییشان را به سهام تبدیل میکنند.

اما با منفی شدن نرخ سود واقعی سپرده، سهم سپردههای بانکی در سبد دارایی خانوارها به صفر میرسد و در مقابل، 79 درصد دارایی خانوارها به ملک –زمین و مسکن- تبدیل میشود. در این زمان، حتی میزان دارایی مربوط به «سهام» در افراد ریسکپذیر نیز به شدت کاهش پیدا میکند و به سمت بازار ملک سرازیر میشود.

به گزارش «دنیای اقتصاد»، در حال حاضر سهامداران در بازار بورس نسبت به آینده شاخص و سود سهام، بدبین نیستند، اما در عین حال خوشبینی حداکثری نیز ندارند.

از طرفی، در بازار مسکن نیز به دلیل اجرای قانون «اخذ مالیات از خانههای خالی» از ابتدای سال 95، ریسک سفتهبازی وجود دارد. طبق این قانون، از سال 96، آپارتمانهایی که دو سال پیاپی خالی از سکنه باشند، مشمول مالیات معادل ضریبی از مالیات اجاره خواهند شد. از طرفی، چشم انداز میان مدت در بازار مسکن، نشان میدهد: قیمت مسکن مطابق الگوهای گذشته، در زمان خروج از رکود یعنی مقطع فعلی، بیش از نرخ تورم افزایش پیدا نمیکند. بنابراین تا دست کم نیمه امسال، احتمال اینکه بازدهی خرید سرمایهای ملک، مثبت شود، بعید خواهد بود.

در این حالت، بانکها چنانچه سطح مثبت نرخ سود سپرده را در تغییراتشان، مدنظر قرار دهند، میتوانند همچنان از نقدینگیهای سرگردان و سپردههای فعلی، برای تجهیز منابع برای وامدهی استفاده کنند. بانکها چنانچه از ابتدای تیرماه نرخ سود اسمی را به 15 درصد کاهش دهند میتوانند برای جذب بلندمدت سپردهها، از سودهای مختلفی در فاصله 15 درصد تا سقف مجاز 18 درصد به روشهای مختلف، استفاده کنند. جذب سپردههای بلندمدت، اثر مستقیم بر توانبخشی بانکها برای پرداخت وام مسکن که خود، تسهیلات بلندمدت محسوب میشود، دارد.

تغییرات نرخ سود بانکی گذشته از تاثیری که در قالب دو سناریو بر قیمت مسکن (معاملات خرید) میگذارد، چنانچه به کاهش نرخ سود تسهیلات بینجامد باعث افزایش اقبال به دریافت وام ساخت و در نتیجه تسریع در رونق ساخت و ساز خواهد شد. اما متقاضیان بازار اجاره بازنده حتمی کاهش نرخ سود بانکی هستند بهطوری که گرایش موجران به دریافت اجاره ماهانه، فشار اجاره بها را بر مستاجران بیشتر میکند. با این حال، ثبات نسبی اجارهبها، فعلا نقطه قوت بازار اجاره است.

مرجع : دنیای اقتصاد