تاریخ انتشار : ۱۴۰۱/۱۱/۱۶ ساعت ۱۰:۲۰

کد مطلب : ۳۸۵۴۲۶

علت عطش نقدینگی در بانکها چیست؟

سونامی تزریق پول توسط بانک مرکزی

گروه اقتصادی:افزایش نیاز بانکها به نقدینگی، ثبت رکوردهای جدید پولپاشی بانک مرکزی را در پی داشته است. اما علت این موضوع چیست؟به گزارش تجارتنیوز، مدتهاست که شبکه بانکی ایران حال و روز خوشی ندارد و بخش اعظم بانکها با مشکلات عدیدهای دستوپنجه نرم میکنند.یکی از مهمترین این مشکلات، ناترازی بانکها و کمبود نقدینگی در آنهاست؛ مسالهای که معمولا هر بانکی با قرض گرفتن منابع نقدی مورد نیاز خود از بانک مرکزی و دیگر بانکها آن را حل میکند اما در هفتههای اخیر، این کسری نقدینگی به قدری افزایش یافته که میتواند زنگ خطر مهمی برای نظام بانکی ایران تلقی شود.

افزایش نیاز نقدینگی در بانکها

بانک مرکزی به صورت هفتگی گزارش عملیات اجرای سیاست پولی را منتشر میکند و در این گزارش، خلاصهای از وضعیت استقراض بانکها از بانک مرکزی در بازار باز و بازار بین بانکی تشریح میشود.بررسی روند این گزارشها از ابتدای سال 1401 حاکی از آن است که اوجگیری عطش نقدینگی در بانکها از چند هفته گذشته سبب شده که استقراض آنها از بانک مرکزی، چه در بازار باز و چه در بازار بین بانکی با افزایش چشمگیری مواجه شود.

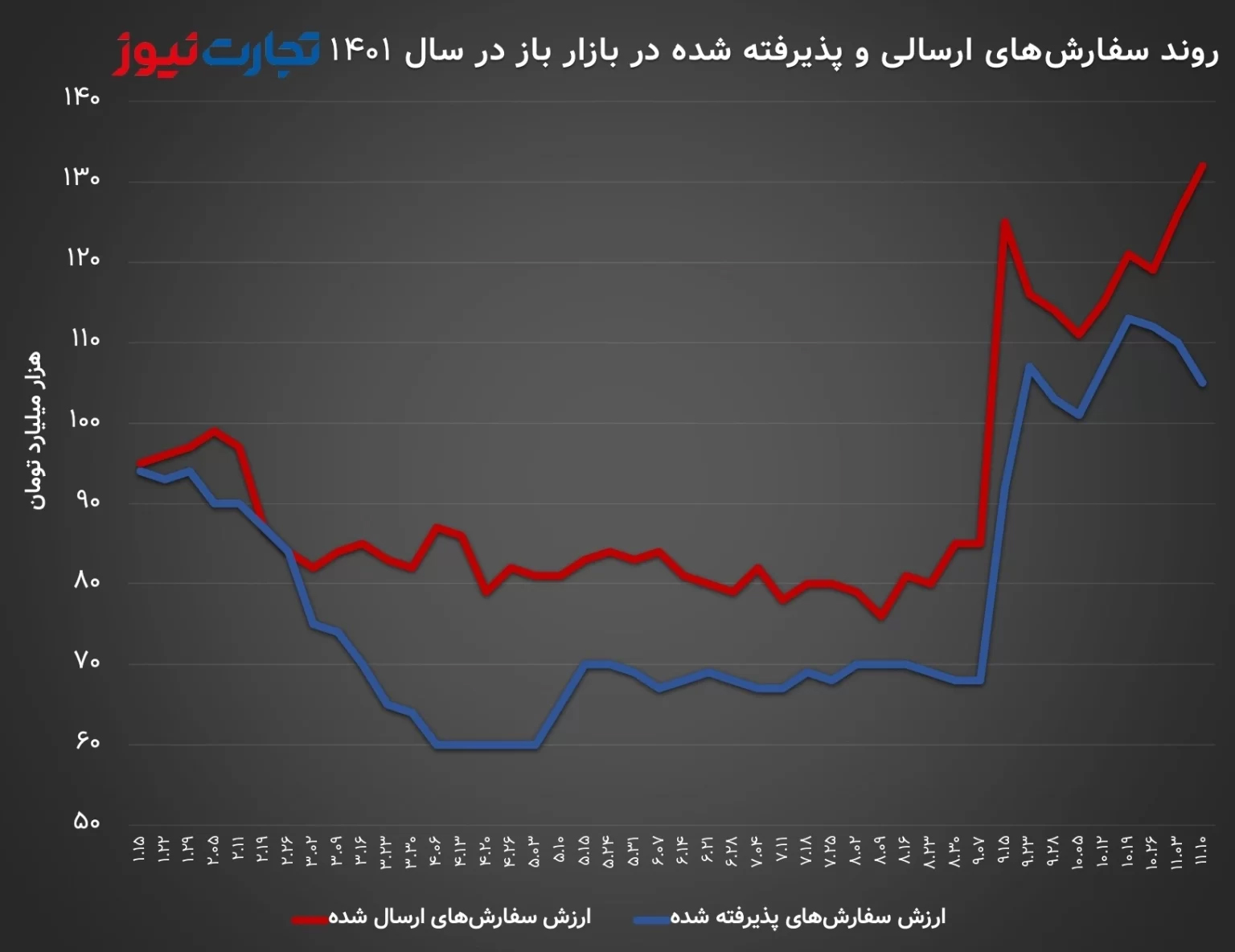

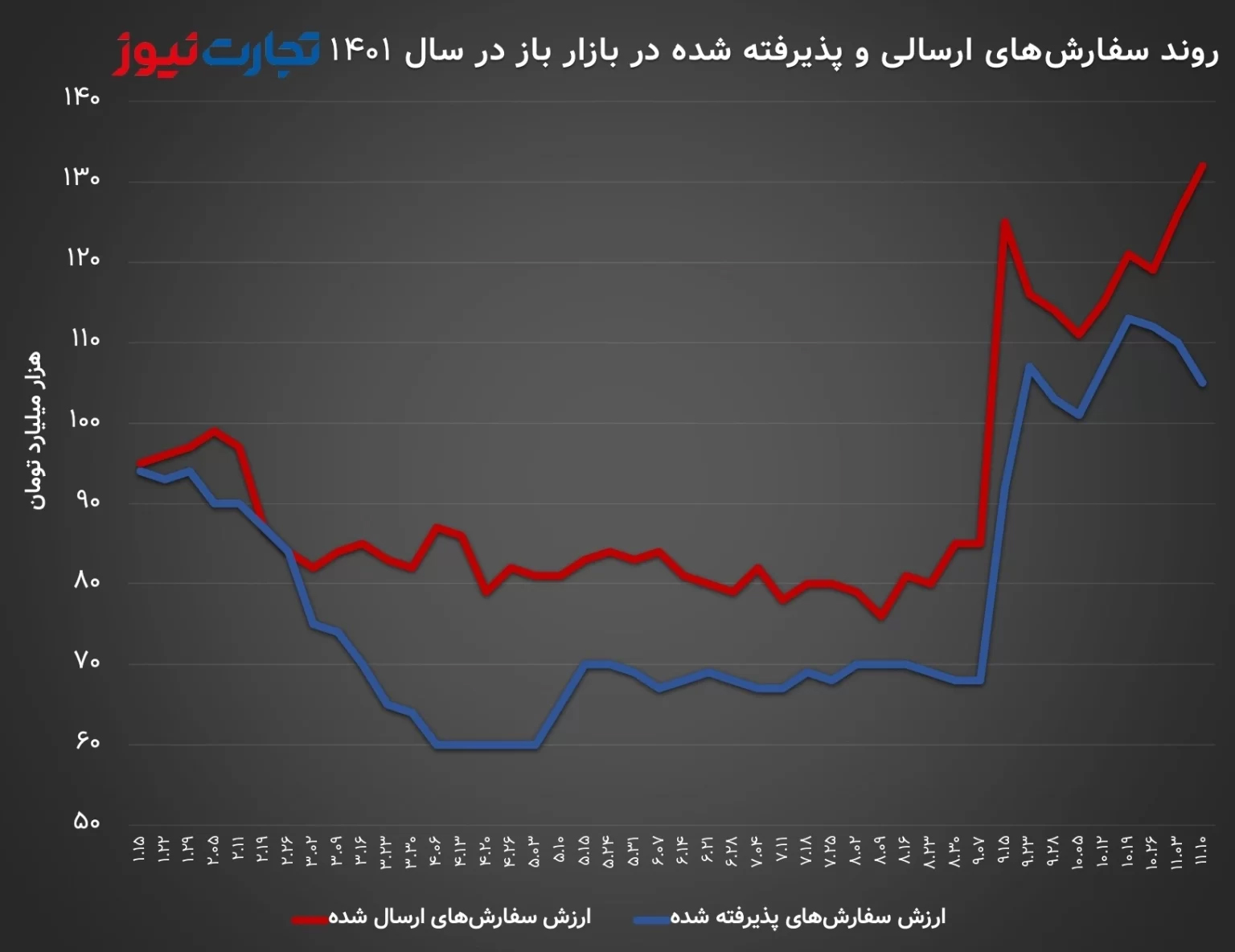

روند سفارشهای ارسال شده و پذیرفته شده در بازار باز در سال 1401

رکورد جدید در بازار باز

در هفته گذشته، 22 بانک و موسسه اعتباری غیربانکی سفارشهای خود در بازار باز و در قالب توافق بازخرید را به ارزش حدود 132 هزار میلیارد تومان به بانک مرکزی ارسال کردند؛ رقمی که رکورد جدیدی را در میزان سفارشهای ارسالی به بانک مرکزی رقم زد.بانک مرکزی نیز در پاسخ به این نیاز، بر اساس سیاستهای خود، 105 هزار میلیارد تومان از این سفارشها را پذیرفت و نقدینگی موردنیاز بانکها را تامین کرد.

روند افزایشی استقراض بانکها از بانک مرکزی

بررسی روند میزان سفارشهای ریپو ارسال شده از سوی بانکها به بانک مرکزی نشان میدهد که عطش بانکها برای استقراض نقدینگی در هفتهای که گذشت به بیشترین حد خود از ابتدای سال 1401 رسیده است.

افزایش شدید درخواست نقدینگی این بانکها از آذر ماه امسال کلید خورد. به طوری که در هفته دوم این ماه، میزان سفارشهای ارسالی بانکها به بانک مرکزی با افزایشی 50 هزار میلیارد تومانی مواجه شد و به 125 هزار میلیارد تومان رسید.

نیاز بیش از 100 هزار میلیارد تومانی بانکها به استقراض از بانک مرکزی در هشت هفته پس از آن نیز ادامه یافت تا رکوردهای جدیدی از این جهت در تاریخ عملیات بازار باز ثبت شود.همسو با افزایش نیاز بانکها به نقدینگی در هفتههای اخیر، بانک مرکزی نیز در هشت هفته گذشته به طور میانگین 107 هزار میلیارد تومان به بانکها قرض داد تا اقتصاد ایران شاهد یک رکورد دیگر باشد.

رکورد جدید در بازار بین بانکی

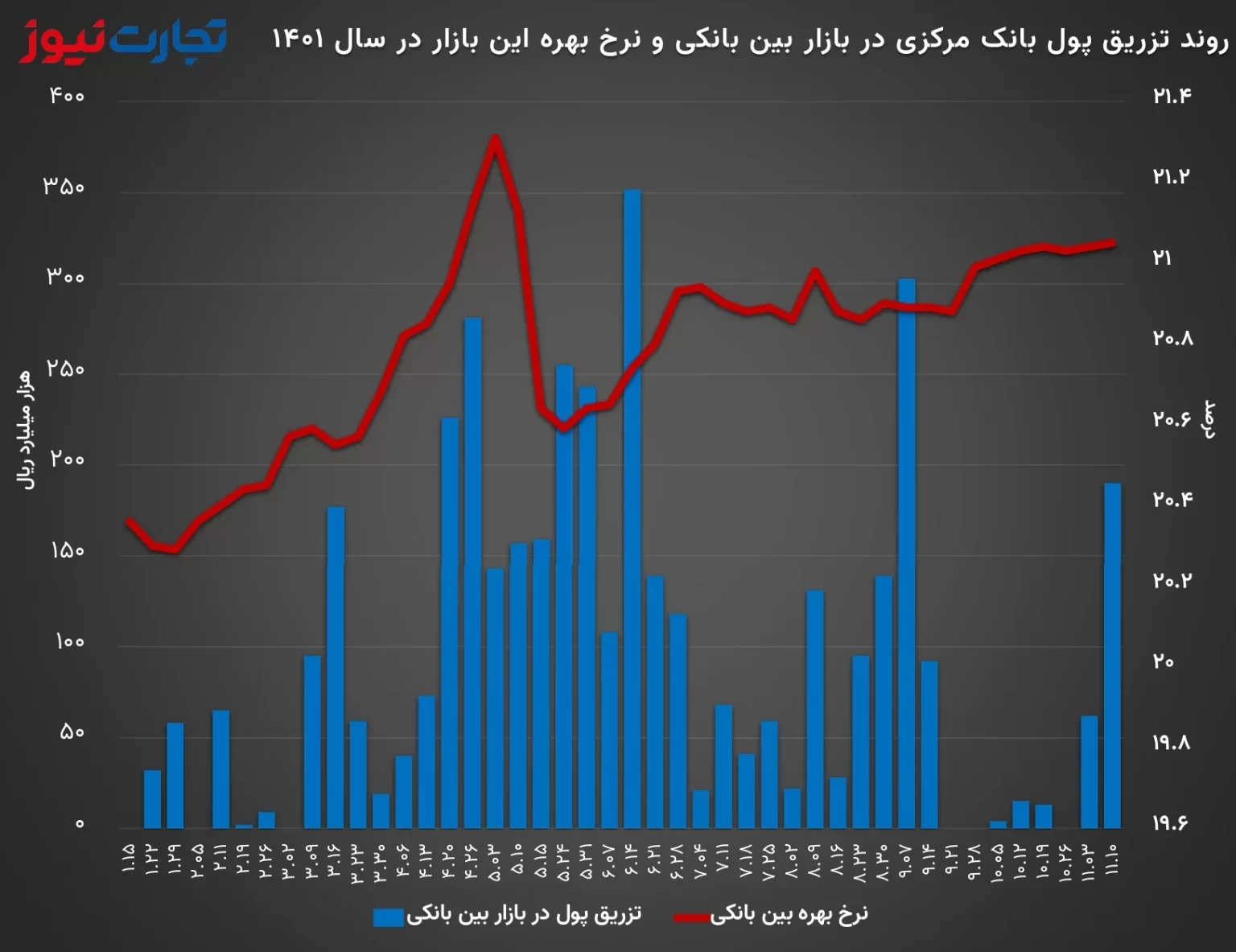

اوجگیری پولپاشیهای بانک مرکزی به بازار باز محدود نمیشود و بازار بین بانکی نیز در هفتههای اخیر با افزایش شدید تزریق پول همراه بوده است.به طوری که در هفته گذشته، بانک مرکزی وجوه موردنیاز پنج بانک و موسسه غیربانکی را در بازار بین بانکی تامین کرد و در این راستا، 19 هزار میلیارد تومان از منابع بانک مرکزی به این بازار تزریق شد. این رقم هفت هفته اخیر بیسابقه بوده و از 21 شهریور ماه به این سو نیز بازار بین بانکی تنها در یک هفته، تزریق پولی بیش از این مقدار را تجربه کرده است.

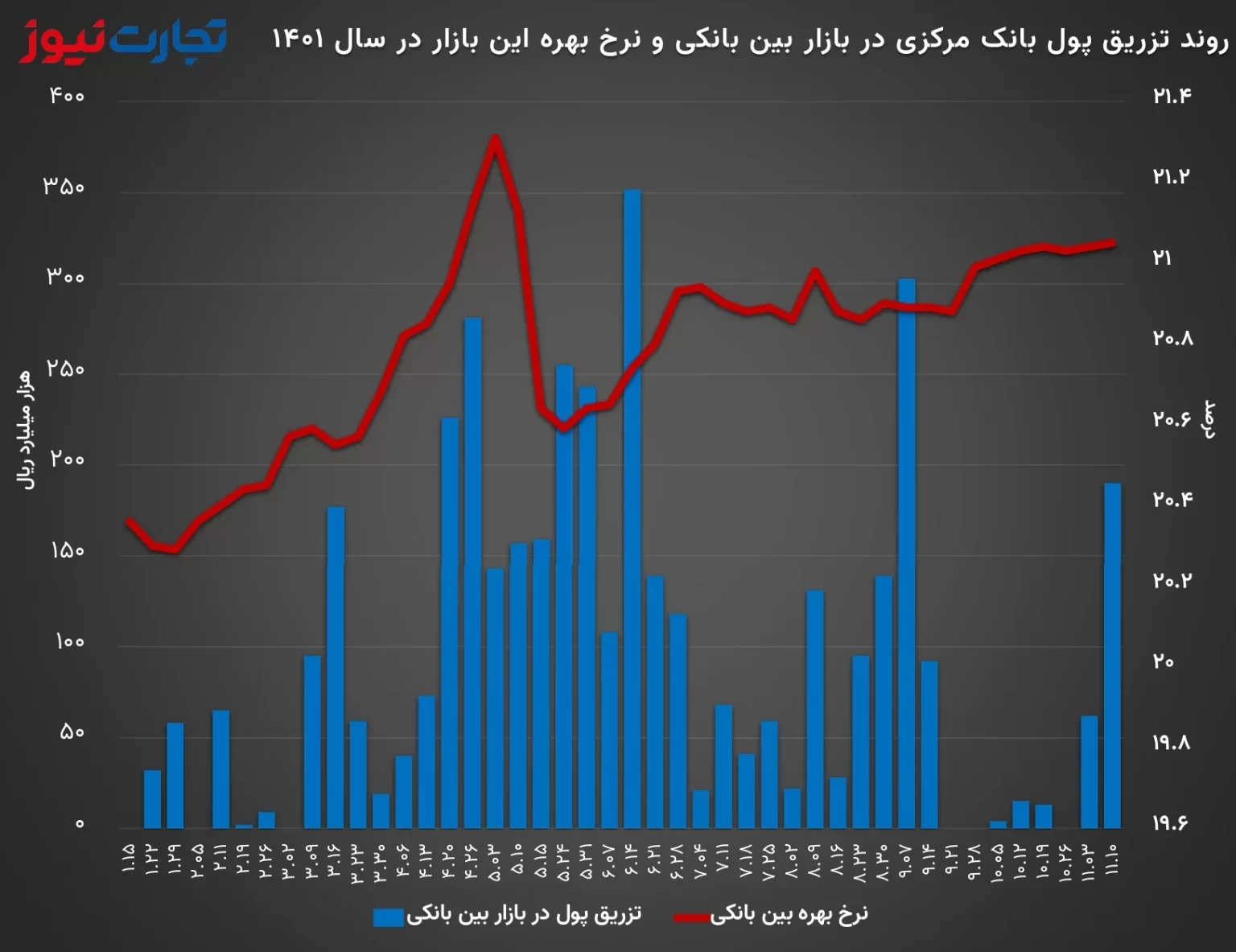

روند تزریق پول بانک مرکزی در بازار بین بانکی و نرخ بهره این بازار

اقتصاد ایران فدای بورس

اوج دخالتهای بانک مرکزی در بازار شبانه به تابستان سال جاری باز میگردد. زمانی که افزایش نگرانی بورسیها از تاثیر رشد نرخ بهره بین بانکی به کانال 21 درصدی بر بازار سرمایه باعث شد که مجید عشقی، رئیس سازمان بورس و اوراق بهادار و علی صالح آبادی، رئیس کل پیشین بانک مرکزی برای رسیدگی به این موضوع جلسهای برگزار کنند.نتیجه این جلسه آن بود که بانک مرکزی با افزایش دخالتهای خود در بازار باز، نرخ بازار شبانه را سرکوب کرد. اقدامی که بهزعم کارشناسان بانکی، با افزایش پایه پولی و نقدینگی، میتواند به آتش تورم دامن بزند.حالا هم 6 هفتهای است که نرخ بهره بین بانکی بار دیگر وارد کانال 21 درصدی شده و بعید نیست که افزایش دوباره دخالتهای بانک مرکزی در این بازار برای کنترل این نرخ باشد.

علت عطش نقدینگی بانکها چیست؟

جدا از بحث سیاستهای تورمزای بانک مرکزی در بازار باز و بازار بین بانکی، باید دید که ریشه اصلی این موضوع، یعنی علت افزایش شدید نیاز بانکها به نقدینگی چیست؟علاوه بر اثرات مخرب تورم، تحریمها و وامهای تکلیفی بر ناترازی بانکها که موضوعی تکراری در اقتصاد ایران است، دولت سیزدهم نیز با شیوه تامین مالی خود فشار مضاعفی بر بانکها وارد کرده است.

کسری بودجه شدید در سالهای اخیر سبب شده که بانک مرکزی همواره مانند قلک دولتها عمل کرده و با چاپ پول، این کسری بودجه را برطرف کند. با این وجود، دولت ابراهیم رئیسی بارها بر این نکته تاکید کرده است که استقراض از بانک مرکزی را به صفر رسانده و کسری بودجه خود را با استقراض از شرکتهای دولتی تامین میکند.با این وجود، بررسیها حاکی از آن هستند که بخش اعظم این شرکتهای دولتی زیانده بوده و عملا توانایی قرض دادن به دولت را ندارند.

از سوی دیگر، طبق آمار رسمی بانک مرکزی، میزان وام دریافتی شرکتهای دولتی از شبکه بانکی در دولت سیزدهم افزایش چشمگیری را رقم زده است و به علاوه، بانکها هم بیش از پیش از بانک مرکزی قرض میگیرند.

به عبارت دیگر، دولت سیزدهم به جای استقراض مستقیم از بانک مرکزی، منابع موردنیاز خود را از شرکتهای دولتی قرض میگیرد و شرکتهای دولتی نیز این مبلغ را از بانکها وام میگیرند و بانکها نیز مجبورند برای رفع نیاز این شرکتها، از بانک مرکزی استقراض کنند.

به این ترتیب ادعای دولت مبنی بر توقف استقراض از بانک مرکزی به هیچ عنوان واقعیت ندارد و دولت تنها مسیر این استقراض را طولانیتر کرده است. موضوعی که شاید در کوتاهمدت با کاهش سرعت رشد نقدینگی همراه باشد اما اگر فنر تورم ناشی از این اقدامات آزاد شود، باید منتظر تورمهای شدیدتر در بلندمدت باشیم.

افزایش نیاز نقدینگی در بانکها

بانک مرکزی به صورت هفتگی گزارش عملیات اجرای سیاست پولی را منتشر میکند و در این گزارش، خلاصهای از وضعیت استقراض بانکها از بانک مرکزی در بازار باز و بازار بین بانکی تشریح میشود.بررسی روند این گزارشها از ابتدای سال 1401 حاکی از آن است که اوجگیری عطش نقدینگی در بانکها از چند هفته گذشته سبب شده که استقراض آنها از بانک مرکزی، چه در بازار باز و چه در بازار بین بانکی با افزایش چشمگیری مواجه شود.

روند سفارشهای ارسال شده و پذیرفته شده در بازار باز در سال 1401

رکورد جدید در بازار باز

در هفته گذشته، 22 بانک و موسسه اعتباری غیربانکی سفارشهای خود در بازار باز و در قالب توافق بازخرید را به ارزش حدود 132 هزار میلیارد تومان به بانک مرکزی ارسال کردند؛ رقمی که رکورد جدیدی را در میزان سفارشهای ارسالی به بانک مرکزی رقم زد.بانک مرکزی نیز در پاسخ به این نیاز، بر اساس سیاستهای خود، 105 هزار میلیارد تومان از این سفارشها را پذیرفت و نقدینگی موردنیاز بانکها را تامین کرد.

روند افزایشی استقراض بانکها از بانک مرکزی

بررسی روند میزان سفارشهای ریپو ارسال شده از سوی بانکها به بانک مرکزی نشان میدهد که عطش بانکها برای استقراض نقدینگی در هفتهای که گذشت به بیشترین حد خود از ابتدای سال 1401 رسیده است.

افزایش شدید درخواست نقدینگی این بانکها از آذر ماه امسال کلید خورد. به طوری که در هفته دوم این ماه، میزان سفارشهای ارسالی بانکها به بانک مرکزی با افزایشی 50 هزار میلیارد تومانی مواجه شد و به 125 هزار میلیارد تومان رسید.

نیاز بیش از 100 هزار میلیارد تومانی بانکها به استقراض از بانک مرکزی در هشت هفته پس از آن نیز ادامه یافت تا رکوردهای جدیدی از این جهت در تاریخ عملیات بازار باز ثبت شود.همسو با افزایش نیاز بانکها به نقدینگی در هفتههای اخیر، بانک مرکزی نیز در هشت هفته گذشته به طور میانگین 107 هزار میلیارد تومان به بانکها قرض داد تا اقتصاد ایران شاهد یک رکورد دیگر باشد.

رکورد جدید در بازار بین بانکی

اوجگیری پولپاشیهای بانک مرکزی به بازار باز محدود نمیشود و بازار بین بانکی نیز در هفتههای اخیر با افزایش شدید تزریق پول همراه بوده است.به طوری که در هفته گذشته، بانک مرکزی وجوه موردنیاز پنج بانک و موسسه غیربانکی را در بازار بین بانکی تامین کرد و در این راستا، 19 هزار میلیارد تومان از منابع بانک مرکزی به این بازار تزریق شد. این رقم هفت هفته اخیر بیسابقه بوده و از 21 شهریور ماه به این سو نیز بازار بین بانکی تنها در یک هفته، تزریق پولی بیش از این مقدار را تجربه کرده است.

روند تزریق پول بانک مرکزی در بازار بین بانکی و نرخ بهره این بازار

اقتصاد ایران فدای بورس

اوج دخالتهای بانک مرکزی در بازار شبانه به تابستان سال جاری باز میگردد. زمانی که افزایش نگرانی بورسیها از تاثیر رشد نرخ بهره بین بانکی به کانال 21 درصدی بر بازار سرمایه باعث شد که مجید عشقی، رئیس سازمان بورس و اوراق بهادار و علی صالح آبادی، رئیس کل پیشین بانک مرکزی برای رسیدگی به این موضوع جلسهای برگزار کنند.نتیجه این جلسه آن بود که بانک مرکزی با افزایش دخالتهای خود در بازار باز، نرخ بازار شبانه را سرکوب کرد. اقدامی که بهزعم کارشناسان بانکی، با افزایش پایه پولی و نقدینگی، میتواند به آتش تورم دامن بزند.حالا هم 6 هفتهای است که نرخ بهره بین بانکی بار دیگر وارد کانال 21 درصدی شده و بعید نیست که افزایش دوباره دخالتهای بانک مرکزی در این بازار برای کنترل این نرخ باشد.

علت عطش نقدینگی بانکها چیست؟

جدا از بحث سیاستهای تورمزای بانک مرکزی در بازار باز و بازار بین بانکی، باید دید که ریشه اصلی این موضوع، یعنی علت افزایش شدید نیاز بانکها به نقدینگی چیست؟علاوه بر اثرات مخرب تورم، تحریمها و وامهای تکلیفی بر ناترازی بانکها که موضوعی تکراری در اقتصاد ایران است، دولت سیزدهم نیز با شیوه تامین مالی خود فشار مضاعفی بر بانکها وارد کرده است.

کسری بودجه شدید در سالهای اخیر سبب شده که بانک مرکزی همواره مانند قلک دولتها عمل کرده و با چاپ پول، این کسری بودجه را برطرف کند. با این وجود، دولت ابراهیم رئیسی بارها بر این نکته تاکید کرده است که استقراض از بانک مرکزی را به صفر رسانده و کسری بودجه خود را با استقراض از شرکتهای دولتی تامین میکند.با این وجود، بررسیها حاکی از آن هستند که بخش اعظم این شرکتهای دولتی زیانده بوده و عملا توانایی قرض دادن به دولت را ندارند.

از سوی دیگر، طبق آمار رسمی بانک مرکزی، میزان وام دریافتی شرکتهای دولتی از شبکه بانکی در دولت سیزدهم افزایش چشمگیری را رقم زده است و به علاوه، بانکها هم بیش از پیش از بانک مرکزی قرض میگیرند.

به عبارت دیگر، دولت سیزدهم به جای استقراض مستقیم از بانک مرکزی، منابع موردنیاز خود را از شرکتهای دولتی قرض میگیرد و شرکتهای دولتی نیز این مبلغ را از بانکها وام میگیرند و بانکها نیز مجبورند برای رفع نیاز این شرکتها، از بانک مرکزی استقراض کنند.

به این ترتیب ادعای دولت مبنی بر توقف استقراض از بانک مرکزی به هیچ عنوان واقعیت ندارد و دولت تنها مسیر این استقراض را طولانیتر کرده است. موضوعی که شاید در کوتاهمدت با کاهش سرعت رشد نقدینگی همراه باشد اما اگر فنر تورم ناشی از این اقدامات آزاد شود، باید منتظر تورمهای شدیدتر در بلندمدت باشیم.